沪铝成本端支撑或继续减弱 短期镍价下跌后或将震荡偏弱

行情复盘

5月25日,铝期货主力合约收跌0.4%至17650元/吨。

主力持仓

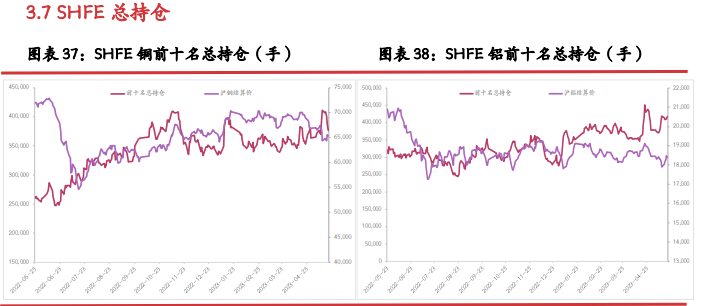

据统计铝期货主力持仓呈现多空双增局面。

现货市场

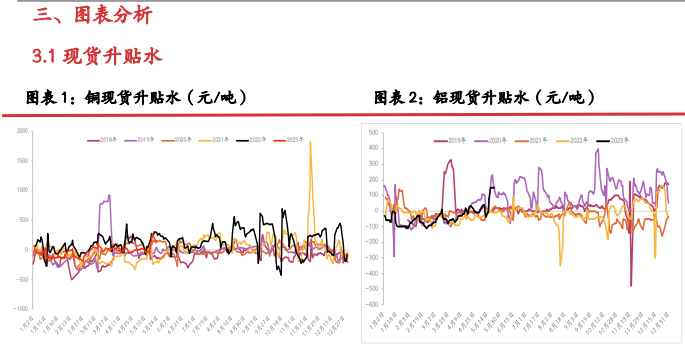

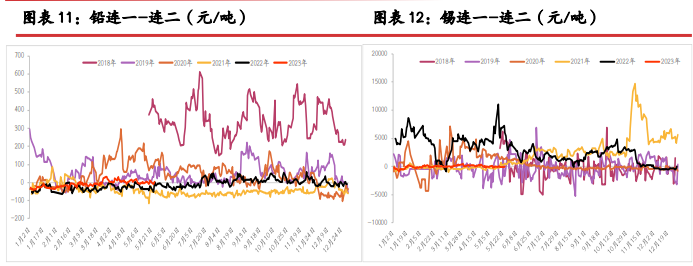

现货升水扩至150元/吨,佛山A00报价18340元/吨,对无锡A00报升水10元/吨。铝棒无锡包头等地加工费持稳,河南上调10元/吨,新疆南昌广东地区下调10-60元/吨。

后市展望

在预焙阳极大幅回落以及西南电价下调预期中成本端支撑将继续减弱,只有铝锭库存处在绝对低位上对于价格小有支撑,随着目前现货升水格局扩至100元/吨,铝价将延续弱稳运行。

研报正文

一、研究观点

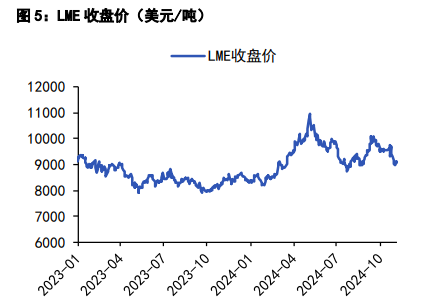

铜:

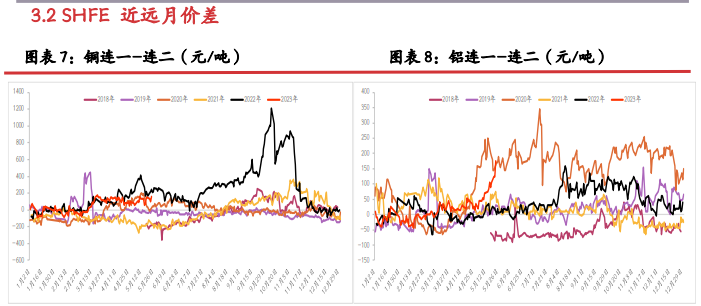

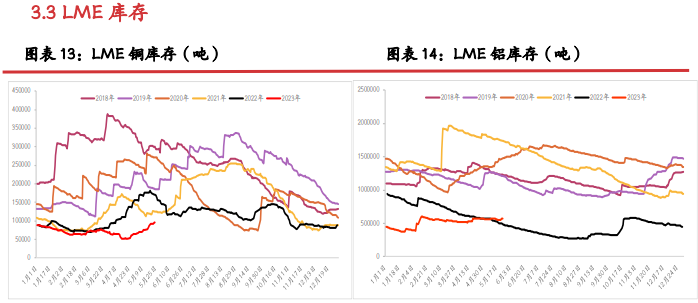

隔夜LME铜再度破位下行,价格下跌2.35%至7891美元/吨;SHFE铜主力2307合约下跌1.5%至62990元/吨。

宏观方面,美国债务上限问题再度受阻,周二谈判几无进展,财政部耶伦表示最早6月1日政府“无钱可用”,并警告债务违约风险,同时公布的美联储会议纪要显示对6月暂停加息存分歧,但暗示存在债务上限带来的压力,当前美债务上限问题引发市场焦虑,风险偏好下降;国内方面,外围带动下国内市场情绪转弱,市场关注地方债务问题,引发焦虑,静待政策指引。

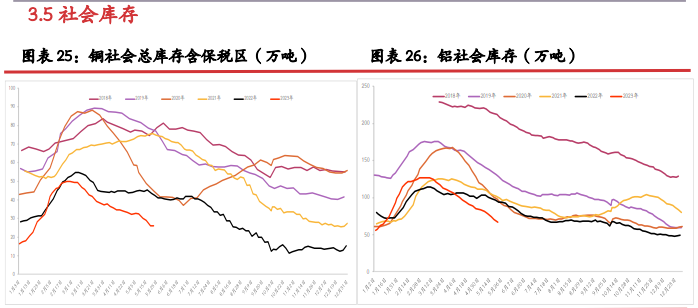

库存方面,昨日LME库存增加1650吨至9.6675万吨;SHFE铜仓单下降300吨至45156吨;BC铜维系在6048吨。美债务上限问题左右市场情绪,国内需求虽反馈一般,但铜库存出现快速下降,铜现货升水出现回升,下游逢低囤货意图显现,内外差异性使得进口窗口持续打开,带来精炼铜回流预期。

周三LME集中交割结束,后续集中交仓意愿或下降。当前美债务上限问题,以及国内隐现的城投债务问题,有色整体表现偏弱,但也是加速反映利空的表现,后待宏观缓解后或表现并不弱,6月初或有更明确的指向。

铝:

隔夜沪铝震荡偏弱,AL2307收于17565元/吨,跌幅0.87%。持仓增仓9645手至26.75万手。

现货升水扩至150元/吨,佛山A00报价18340元/吨,对无锡A00报升水10元/吨。铝棒无锡包头等地加工费持稳,河南上调10元/吨,新疆南昌广东地区下调10-60元/吨;铝杆1A60持稳,6/8系加工费下调189-239元/吨;铝合金ADC12及A380下调100-150元/吨,A356及ZLD102/104下调200元/吨。

海外加息预期减弱、经济下行,债务上限问题未解,宏观不确定性增加。国内延续产能修复上行势头;需求修复压力较大,国内外订单均较少,开工后期或有继续走弱预期。

在预焙阳极大幅回落以及西南电价下调预期中成本端支撑将继续减弱,只有铝锭库存处在绝对低位上对于价格小有支撑,随着目前现货升水格局扩至100元/吨,铝价将延续弱稳运行。

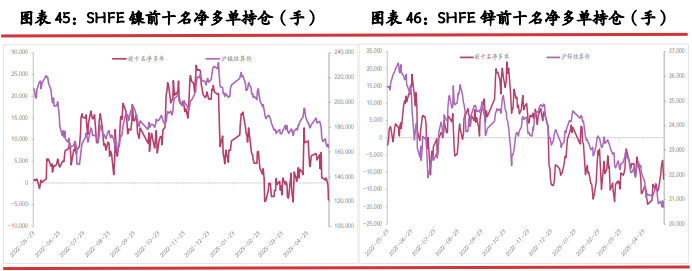

镍:

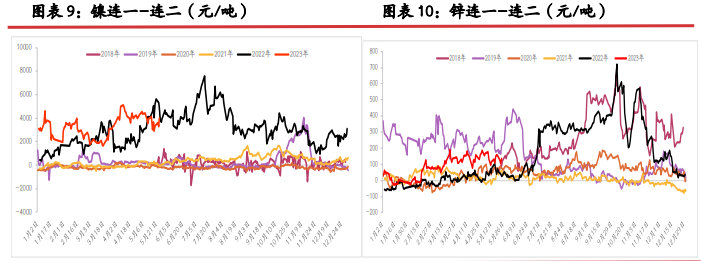

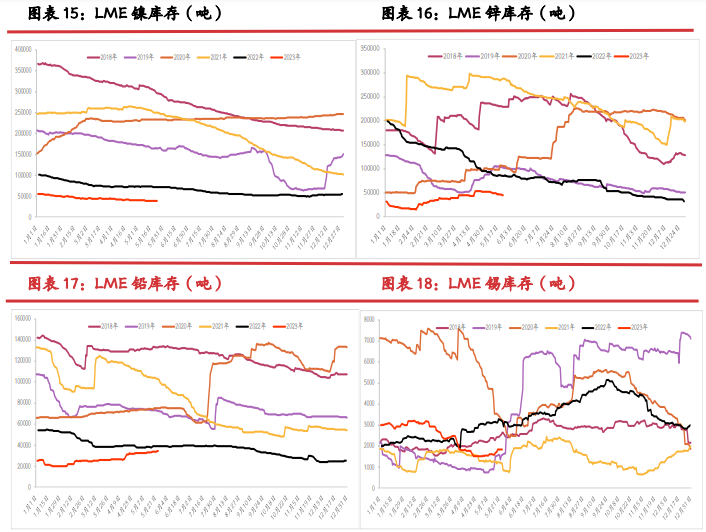

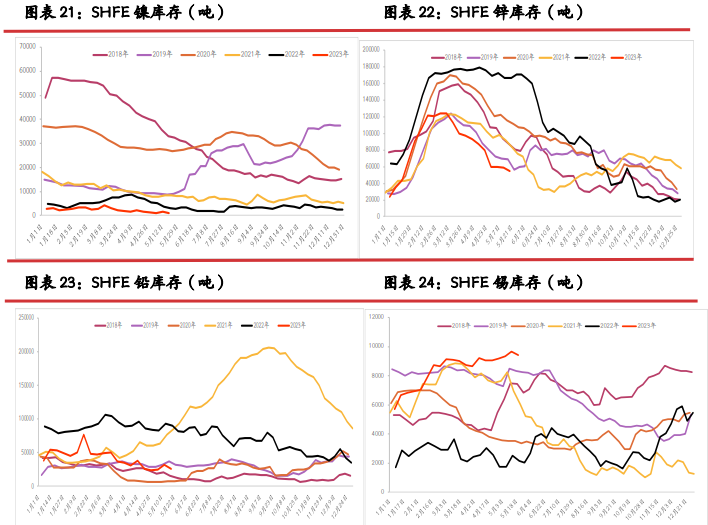

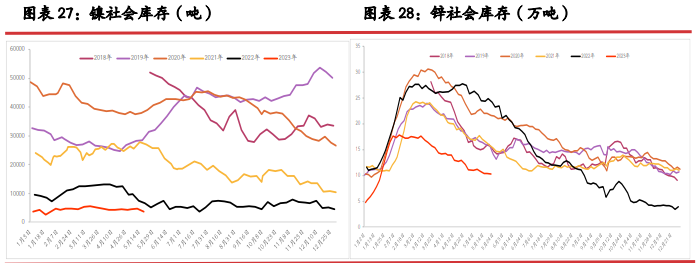

隔夜LME镍跌0.74%,沪镍跌0.07%。库存方面,昨日LME镍库存维持39060吨;国内SHFE仓单减少66吨至177吨。升贴水来看,LME0-3月升贴水维持负数;进口镍升上涨250元/吨至7500元/吨。

消息面,自2023年5月25日晚夜盘起,镍期货2306、2307、2308、2309合约日内平今仓交易手续费调整为18元/手;印尼第七委员会批准印度尼西亚政府关于组建镍输出国组织(ONEC)的提议;俄罗斯矿业诺镍表示今年前三个月公司45%的营收来自亚洲,此前的最大市场欧洲所占份额降至24%,去年同期,这两项分别为31%和47%。

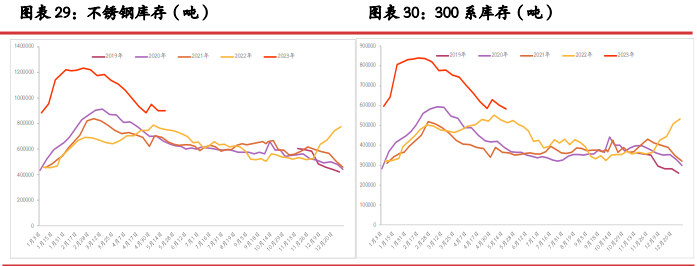

不锈钢方面,上周不锈钢社会总库存去库节奏放缓,但需考虑到货情况偏紧张的因素,不锈钢生产利润降低,钢厂排产或检修使得5月生产较排产有所减少。

新能源汽车行方面,5月新能源车市场销售环比好转,电池原材料上涨带动市场情绪,但目前继续上涨空间有限,下游需求环比改善,叠加硫酸镍厂商减产,硫酸镍价格止跌企稳。

镍价快速下跌后或将震荡偏弱,中长期看仍有一定下移空间。

锌:

沪锌夜盘主力跌1.49%,报19175元/吨,2307合约持仓增加3609手至14.35万手,上期所注册仓单减少2036吨至6018吨。LME锌跌2.51%,报2295.0美元/吨,库存减少375吨至4.54万吨。

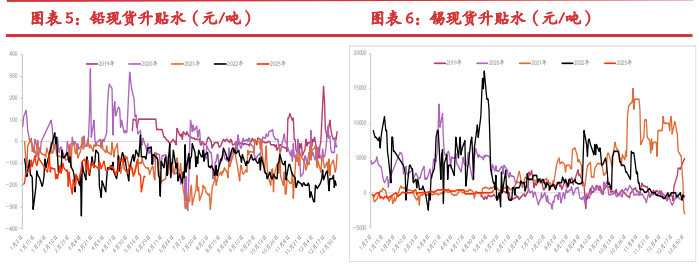

上海0#锌今日对2306合约报升水210-220元/吨,对均价升水20-30元/吨;广东0#锌对沪锌2307合约升水380-400元/吨左右,粤市较沪市平水;天津0#锌对2306合约报升水100-130元/吨附近,津市较沪市贴水90元/吨。06-07价差+160元/吨,07-08价差+125元/吨,内外比价至8.36。

近期比价走高,进口矿冶炼利润显著高于国产,冶炼厂锁价积极,后续在海外供应相对稳定的情况下,进口锌矿量环比将继续走高,冶炼开工可维持相对稳定。

国内现货进口窗口也于上周打开,保税区进口将加快流入。需求延续平淡,国内现货升水或震荡回落,国内月差结构存在缩小的可能,lending仍有介入机会。

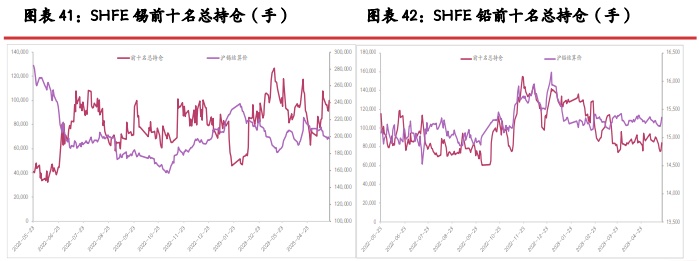

锡:

沪锡夜盘主力涨0.13%,报195090元/吨,2306持仓减少6115手至2.72万手,上期所注册仓单减少62吨至8206吨。LME锡跌0.68%,报24050美元/吨,库存增加60吨至1890吨。

现货市场,小牌对6月贴水500元/吨-平水左右,云字对6月平水-升水400元/吨附近,云锡对6月升水400-800元/吨左右。06-07价差平水,07-08价差-270元/吨,内外比价至8.09。LME巴生港连续交仓,0-3premium回落至200美金/吨,海外供应呈现宽松。

国内上周现货低价成交偏好,终见国内库存录减,但下游实际需求订单依然偏弱,补库意愿偏低,国内去库持续性仍有待观察。随着近期沪伦比的走低,进口矿量和锭量均将有所减少。

短期来看,价格在195,000元/吨有需求支撑,长期走势仍需等待佤邦禁矿令执行效果。