订单表现向好 预计铜市购销有望转旺

行情复盘

10月23日,沪铜期货主力合约收跌1.08%至65640.0元。

资金流向

10月23日收盘,沪铜期货资金整体流入3.00亿元。

背景分析

宏观方面,2023 财年美国政府预算赤字为1.695万亿美元,同比猛增 23%,主要因为社会保障、医疗保值和创纪录的联邦债务利息成本高于财政收入所致。

后市展望

综上所述,废铜价格跌破成本后铜市供需偏紧,精炼铜取得废铜的经济效益更高,库存下降。由于铜杆订单表现向好,料后续铜市购销有望转旺。

研报正文

核心观点

10 月 23 日,沪铜主力合约下跌1.23%,收于65920元/吨,持仓量 15.9 万手,较上一交易日增加16516 手,成交量7.26万手,较上一交易日减少 1.29 手。目前影响铜价的因素如下

宏观方面,2023 财年美国政府预算赤字为1.695万亿美元,同比猛增 23%,主要因为社会保障、医疗保值和创纪录的联邦债务利息成本高于财政收入所致。

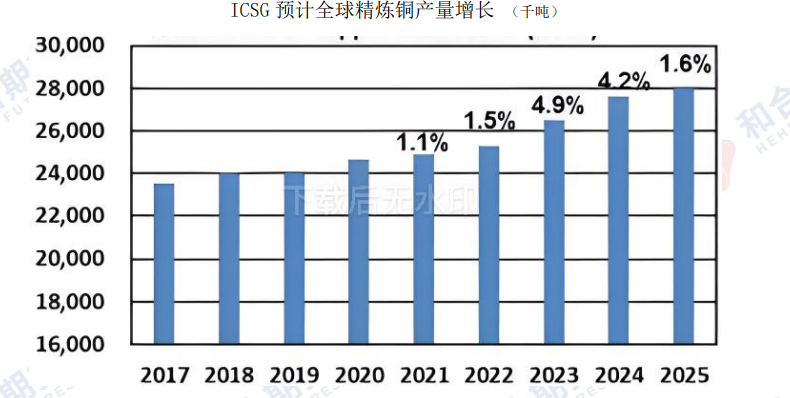

供给方面,ICSG 数据显示,8 月份全球精炼铜产量为225万吨,消费量为 228 万吨。据秘鲁能矿部统计,前8 个月,秘鲁铜产量累计为 177 万吨,同比增长 18.1%。2023 年,秘鲁全年铜产量预计达到280 万吨。巴拿马国会最终批准了加拿大第一量子矿业有限公司在巴拿马的旗舰铜矿修订后的运营合同,结束了多年的法律不确定性。科布雷铜矿是巴拿马丛林中的一个大型露天铜矿,占到全球铜产量的1.5%左右。

需求方面,据预计,2023 年全球光伏铜消费量将达到95万吨,比去年增长 21.4 万吨。这一增长将拉动铜消费增长0.84个点。现货方面,由于目前铜价下跌后废铜价格跌破成本价,市场上可流通的废铜货源减少,精铜杆替代废铜杆的经济效益增强,带动精炼铜社会库存出现去库,现货成交好转,也带动7 大港口铜精矿库存去库。

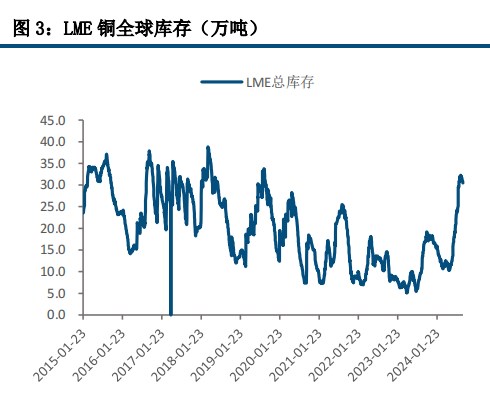

供需平衡方面,2023 年 8 月,全球精炼铜市场显示出供应短缺33,000 吨,7 月为短缺 30,000 吨。ICSG 称,今年前八个月,市场供应过剩 99,000 吨,而去年同期为短缺313,000 吨。10月23日,LME铜库存下降 1475 吨至 190450 吨,上期所铜库存下降1149吨至10270 吨。综上所述

综上所述,废铜价格跌破成本后铜市供需偏紧,精炼铜取得废铜的经济效益更高,库存下降。由于铜杆订单表现向好,料后续铜市购销有望转旺。

风险点:美联储加大紧缩力度、全球金融市场不稳定、矿山产量受到扰动、俄乌冲突加剧引致能源价格再次走高、LME铜库存过低引发金融资本实施逼仓行为、欧元区经济衰退。