石油消费季节性回落 四季度原油价格仍偏弱运行

行情复盘

11月9日,原油期货主力合约收跌2.89%至594.6元。

资金流向

11月9日收盘,原油期货资金整体流入1.20亿元。

期货市场

截至 2023年 11 月9 日,上海原油期货主力合约 SC2312 收于594.6 元/桶,较上一交易日跌 13.3 元/桶,或 2.19%。

后市展望

中东地缘风险缓和及担忧石油需求,油价短期承压运行,但超跌过后存在一定反弹预期。中长期来看,石油消费季节性回落,高利率压制大宗商品价格,加之委内瑞拉石油供应增加,四季度油价仍偏弱运行,但 OPEC+维持减产策略给予油价底部支撑。

研报正文

核心观点

一、SC 原油收盘继续下挫

截至 2023年 11 月9 日,上海原油期货主力合约 SC2312 收于594.6 元/桶,较上一交易日跌 13.3 元/桶,或 2.19%。

二、沙特及俄罗斯坚持减产政策

地缘风险引发的供应中断担忧减弱,市场焦点回归供需基本面。 OPEC+产油国维持积极减产保价政策,据瑞银估计,沙特和俄罗斯的自愿减产措施可能会延长到明年第一季度,这给予油价较强的底部支撑。

重质油产油国供应逐渐增加,美国放松对委内瑞拉石油制裁,OPEC 数据显示,2023 年 9 月,委内瑞拉原油产量在 73.3 万桶/日,市场预计 2024 年委内瑞拉将有 20-30 万桶/日产量回归。二季度以来伊朗原油产量快速上涨,目前产量较年初增长 50 万桶/日,关注伊朗产量变动,如果美国升级对伊朗制裁,伊朗增产计划受到压制。

三、国内加工需求边际走弱

国内原油加工需求边际回落,主营和地方炼厂开工率继续下降。截止 11 月 9 日,主营炼厂加工利润在 221.34 元/吨,上涨 384.21 元/ 吨。主营加工利润由负转正,但开工负荷连续六周下滑下滑。

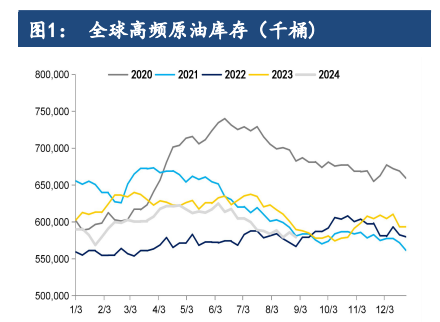

截止 11 月 9 日,地方炼厂加工利润在 380.0 元/吨,上涨 29.65 元/吨。但地方炼厂开工率同样继续下滑。美国成品油需求季节性下滑,汽油裂解价差降至五年同期最低点,柴油裂解价差相对坚挺,由于资源偏紧库存低位运行。

四、后市展望

中东地缘风险缓和及担忧石油需求,油价短期承压运行,但超跌过后存在一定反弹预期。中长期来看,石油消费季节性回落,高利率压制大宗商品价格,加之委内瑞拉石油供应增加,四季度油价仍偏弱运行,但 OPEC+维持减产策略给予油价底部支撑。