玻璃厂库难以持续去化 期货价格或将震荡偏空为主

行情复盘

12月22日,玻璃期货主力合约收涨4.03%至1911.0元。

持仓量变化

12月22日收盘,玻璃期货持仓量:-15631手至890157手。

后市展望

玻璃供给高位,终端需求季节性淡季,中下游难以进一步大规模补库,预期玻璃厂库难以持续去化,玻璃期价或将震荡偏空运行为主。

风险提示

房地产政策落地超预期、玻璃生产线新建及复产不及预期。

研报正文

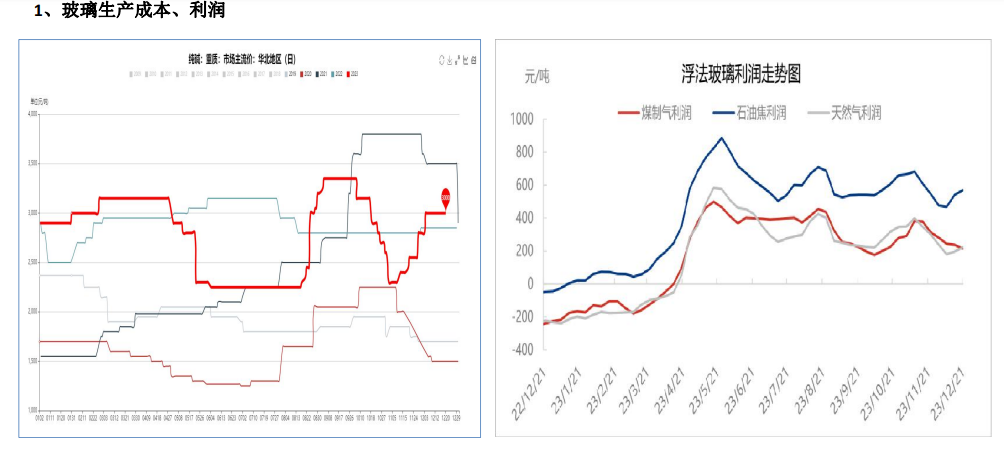

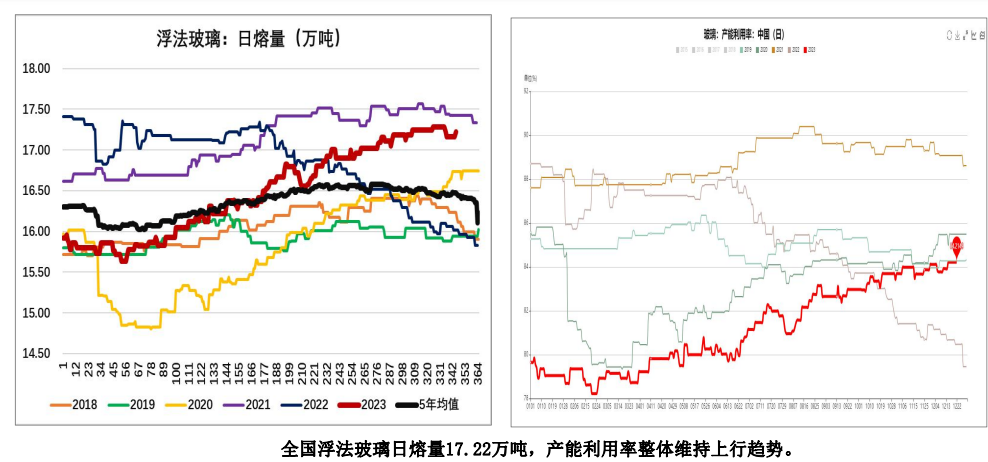

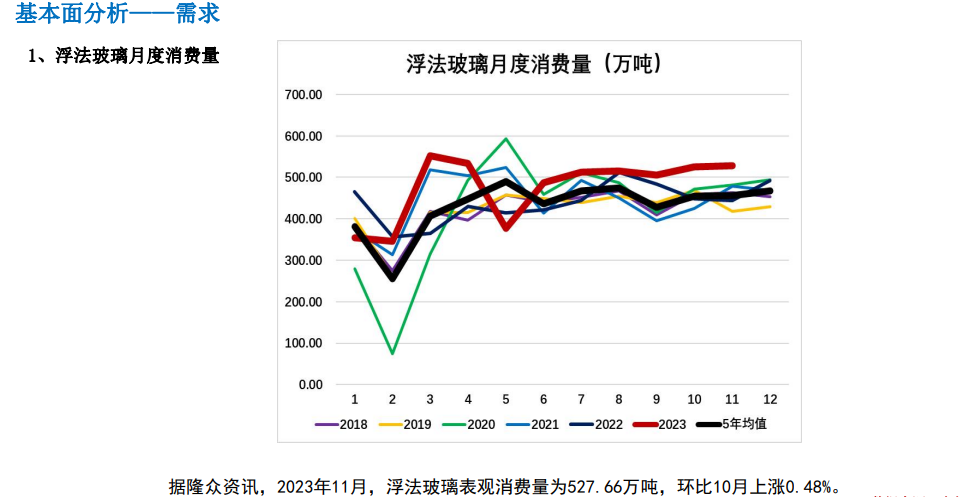

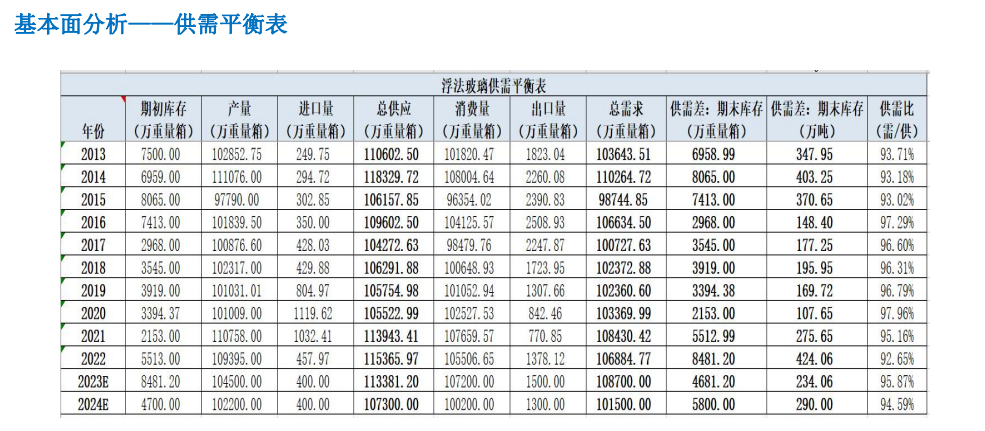

1、基本面:玻璃生产利润小幅回落,开工率和产量维持高位;多数深加工企业处于年底赶工期,刚需支撑下中下游补库或将进入尾声,玻璃库存难以进一步大幅去化;偏空。

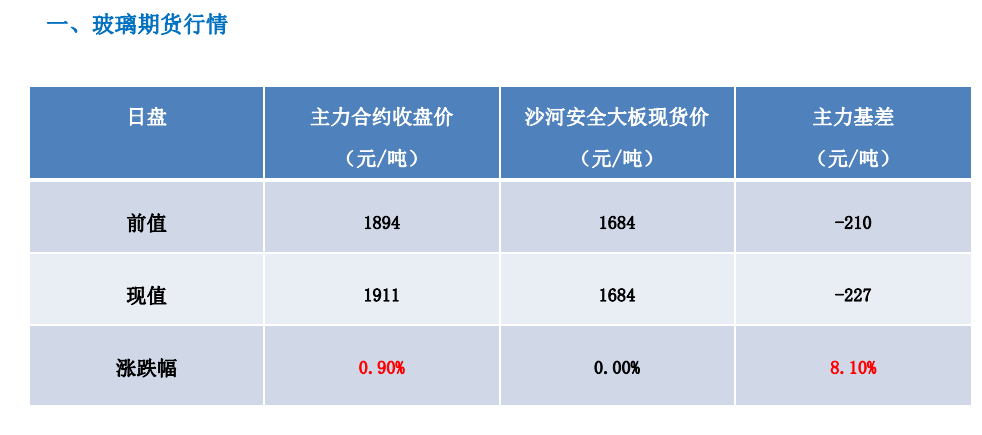

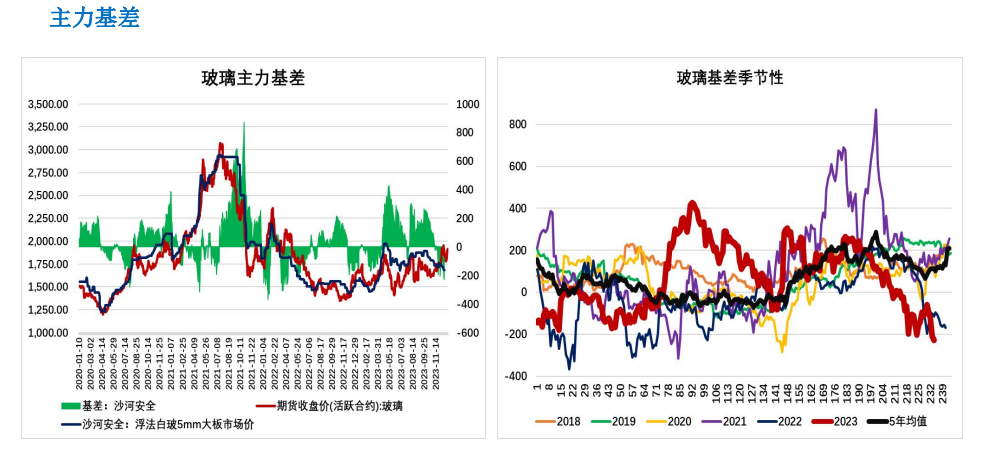

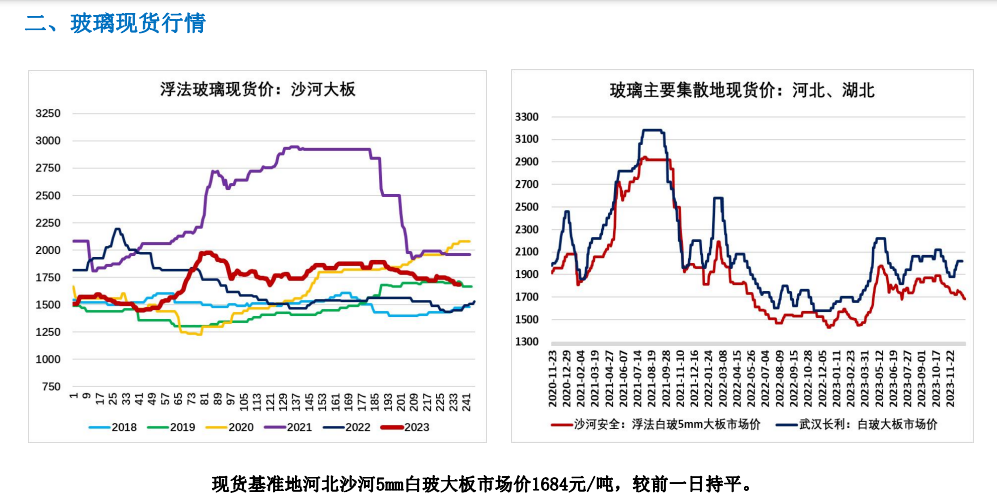

2、基差:浮法玻璃河北沙河大板现货1684元/吨,FG2405收盘价为1911元/吨,基差为-227元,期货升水现货;偏空。

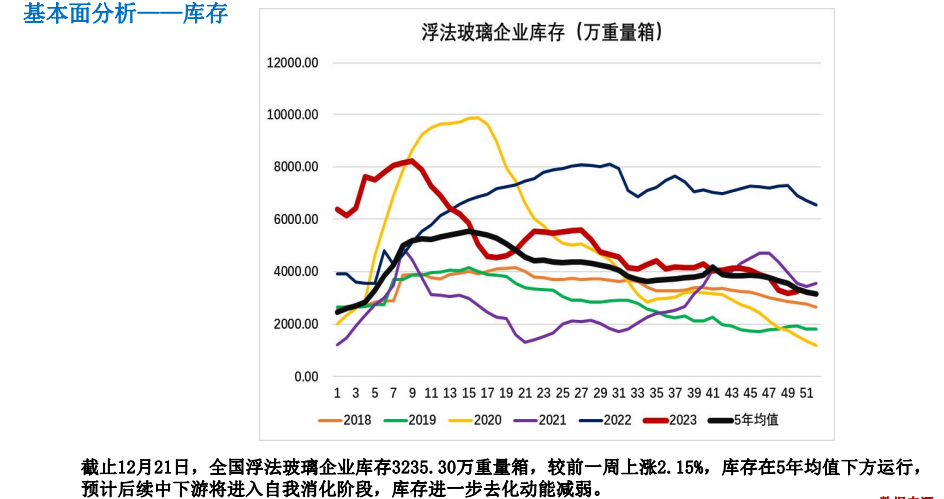

3、库存:全国浮法玻璃企业库存3235.30万重量箱,较前一周上涨2.15%,库存在5年均值下方运行;偏多。

4、盘面:价格在20日线上方运行,20日线向上;偏多。

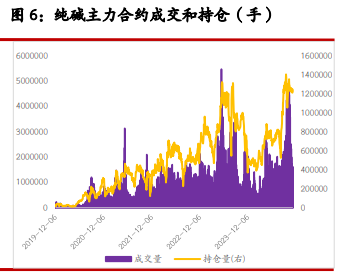

5、主力持仓:主力持仓净多,多减;偏多。

6、预期:玻璃供给平稳,需求步入季节性淡季,短期预计震荡偏空运行为主。

影响因素总结

利多:

1、成本端纯碱价格中枢抬升,短期仍将支撑玻璃价格。

2、临近年末,部分企业为刺激下游拿货,多采取以价换量的优惠政策,中下游或存在一定补库囤货投机需求。

利空:

1、玻璃生产利润延续修复趋势,行业新建和复产产线明显增加,冷修数量下滑,中长期供给压力将逐步显现。

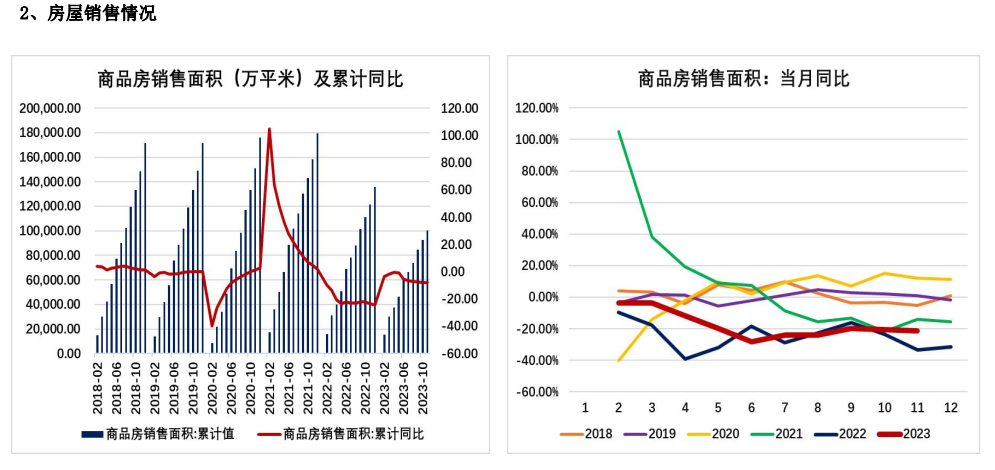

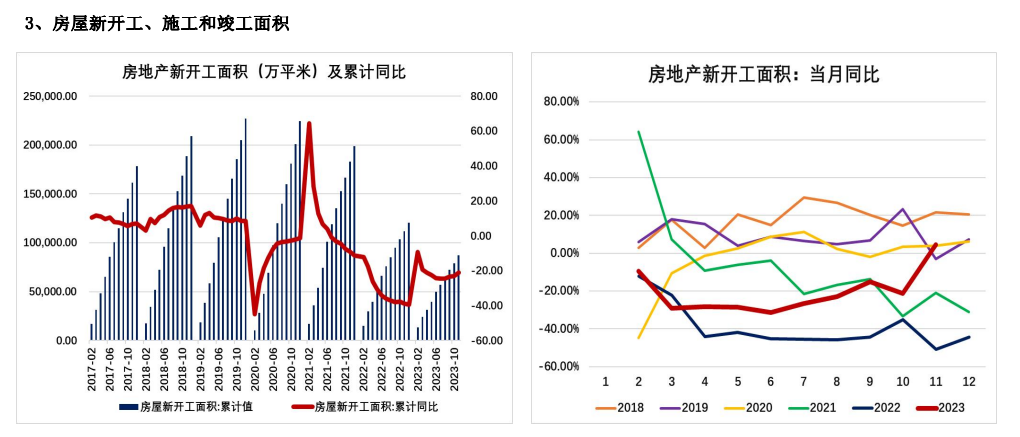

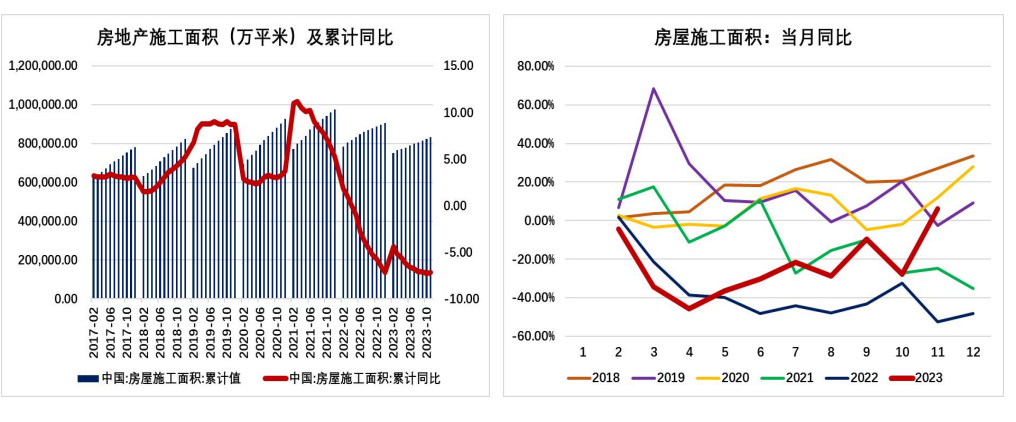

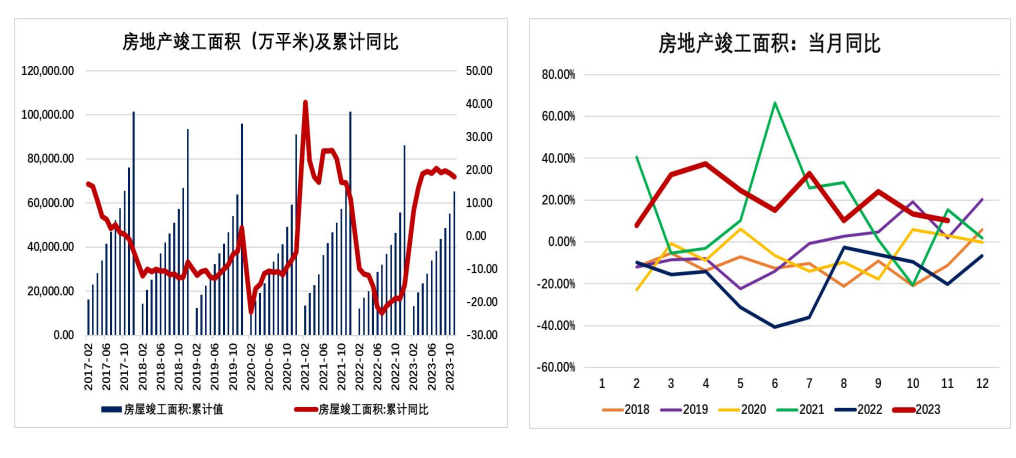

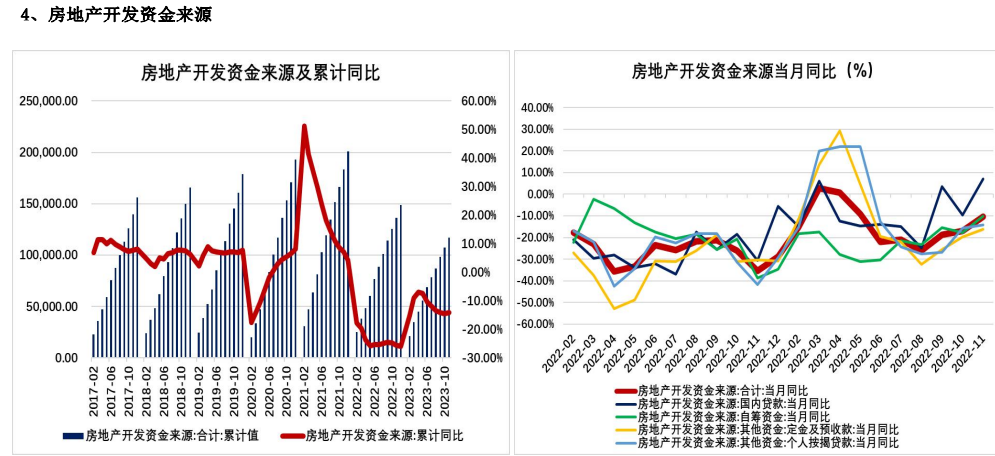

2、“保交楼”政策传导时间较长,玻璃终端需求恢复缓慢,地产资金链紧张问题依然存在,下游加工厂回款担忧情绪仍存。

主要逻辑和风险点

1、主要逻辑:玻璃供给高位,终端需求季节性淡季,中下游难以进一步大规模补库,预期玻璃厂库难以持续去化,玻璃期价或将震荡偏空运行为主。

2、风险点:房地产政策落地超预期、玻璃生产线新建及复产不及预期。