铜消费淡季逐步消化 锌受矿山供应扰动

行情复盘

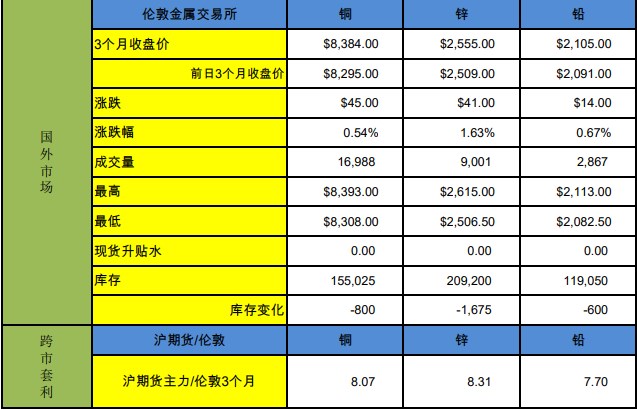

1月15日,沪铜期货主力合约收跌0.57%至67700.0元。

资金流向

1月15日收盘,沪铜期货资金整体流出8428.33万元。

背景分析

国内下游需求总体稳定向好,光电装机带动电力投资高增长,空调销售良好并带动产量增长,新能源渗透率提升有望巩固交通设备行业铜需求,地产持续疲弱,关注扶持政策效果。

后市展望

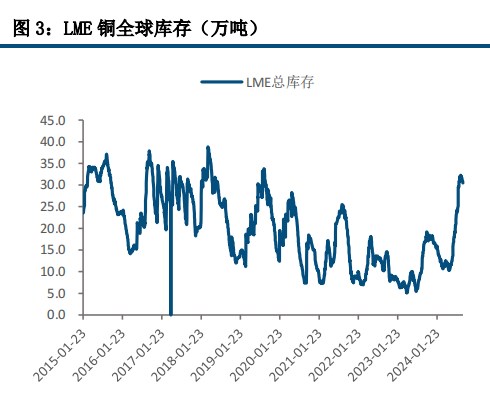

随国内消费淡季逐步消化,铜价可能阶段性反弹。建议关注美元、人民币汇率、库存和基差等变化。

研报正文

宏观消息

中国央行开年首次MLF操作“未降息”,超额续作9950亿元MLF,利率不变。国办发布26项举措发展银发经济,提出聚焦多样化需求,培育潜力产业,推广应用智能护理机器人。外汇局:12月外商直接投资资本金净流入明显增加,净流入规模超百亿美元。也门胡塞武装击中一艘美国集装箱货轮,欧洲航运股上涨,原油跌幅收窄。

行业信息

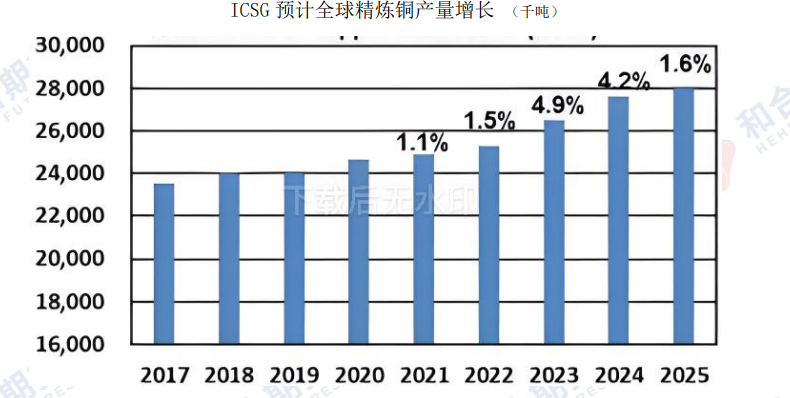

智利国家铜业委员会(Cochilco)上调了对2024年铜价的预测,理由是美联储将转为降息,以及能源转型继续刺激铜需求增长。Cochilco预计,今年铜的平均价格为3.85美元/磅,高于此前预测的 3.75美元/磅,明年的平均价格为3.90美元/磅。目前,铜价约为3.78美元/磅。

评论及策略

【铜】

夜盘铜小幅收涨,智利铜业委员会上调今年铜价,由3.75提升至3.85美分/磅。尽管精矿加工费回落,国内铜产量延续快速增长。国内下游需求总体稳定向好,光电装机带动电力投资高增长,空调销售良好并带动产量增长,新能源渗透率提升有望巩固交通设备行业铜需求,地产持续疲弱,关注扶持政策效果。随国内消费淡季逐步消化,铜价可能阶段性反弹。建议关注美元、人民币汇率、库存和基差等变化。

【锌】

夜盘锌价收涨,受NYSTAR计划停产荷兰冶炼厂影响。目前精矿加工费下降,冶炼利润缩窄,同时也考验矿山成本。社会镀锌板库存周度变化不大。预期国内汽车产销稳定,基建增速可能下降,家电表现良好;

需要关注地产行业变化。目前矿山供应扰动,尚不足以改变过剩预期,但需要重点关注。随着市场逐步消化下游需求淡季利空,锌价可能区间偏强波动,建议关注美元、人民币汇率、国内下游开工率等。