PTA价格预计维持区间震荡 乙二醇需求端韧性仍较强

行情复盘

1月16日,PTA期货主力合约收涨0.73%至5828.0元。

持仓量变化

1月16日收盘,PTA期货持仓量:-22377手至1111400手。

背景分析

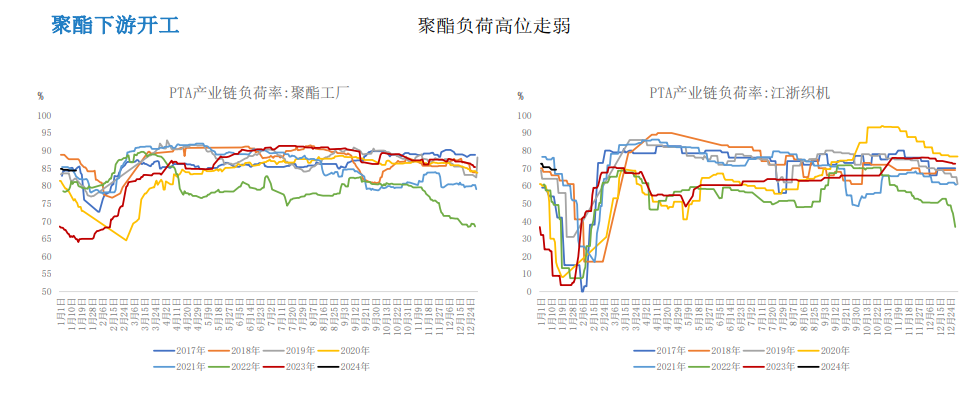

聚酯及下游方面,需求端仍有一定韧性,当前聚酯和终端环节 开工尚可。随着春节临近,工厂减产降负逐渐明朗,原料端累库预期开始兑现,关注后期季节性淡季的影响。

后市展望

产业链矛盾并不突出,下游需求尚可,近期终端表现明显超预期,供需面有一定支撑。短期商 品市场受宏观面影响较大,近期外资多头明显离场,预计节前维持区间震荡,操作上建议观望为主。

研报正文

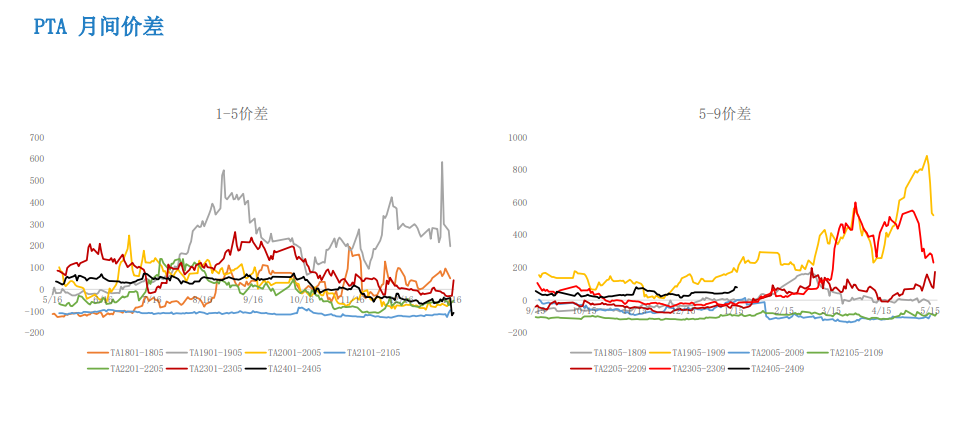

【PTA】

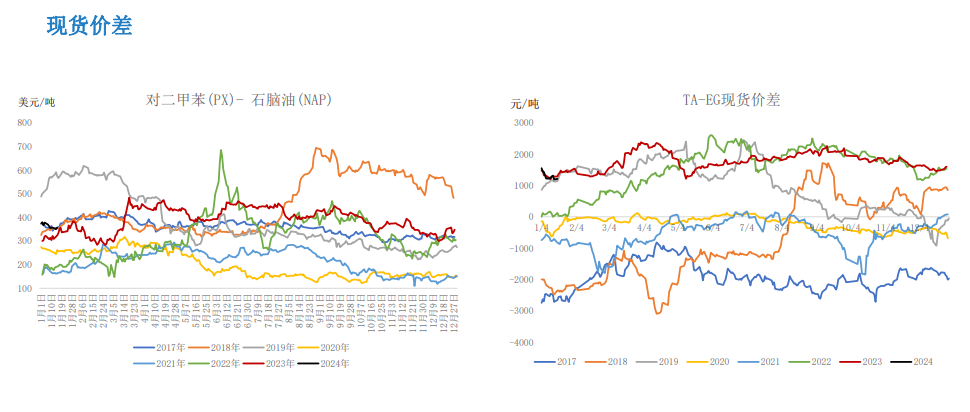

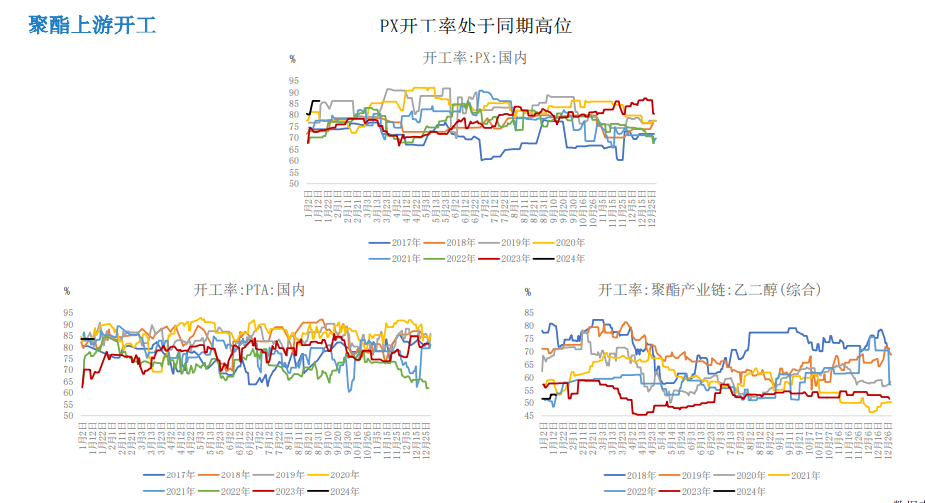

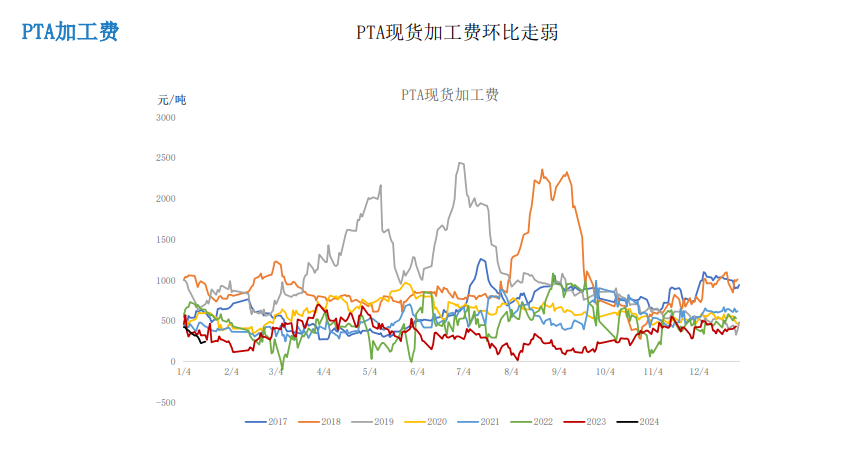

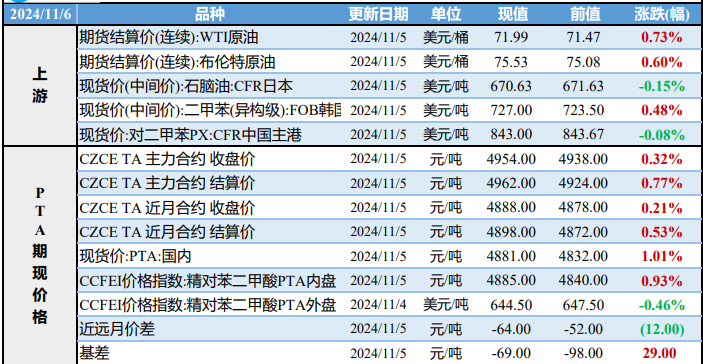

1、基本面:近期油价偏弱整理。华南一450万吨装置目前降负中,预计降负至5成附近,该装置前期维持8 成附近。PX方面,新一期国内外装置负荷回升明显,下游需求仍处于高位,但高供应下现货市场货源较为 宽松。PTA方面,近期现货加工差压缩至较低水平,关注后期检修兑现情况。随着交割结束,现货市场流 通性也将宽裕,PTA供需面维持累库预期。聚酯及下游方面,需求端仍有一定韧性,当前聚酯和终端环节 开工尚可。随着春节临近,工厂减产降负逐渐明朗,原料端累库预期开始兑现,关注后期季节性淡季的影响。中性。

2、基差:现货5775,05合约基差-53,盘面升水。偏空。

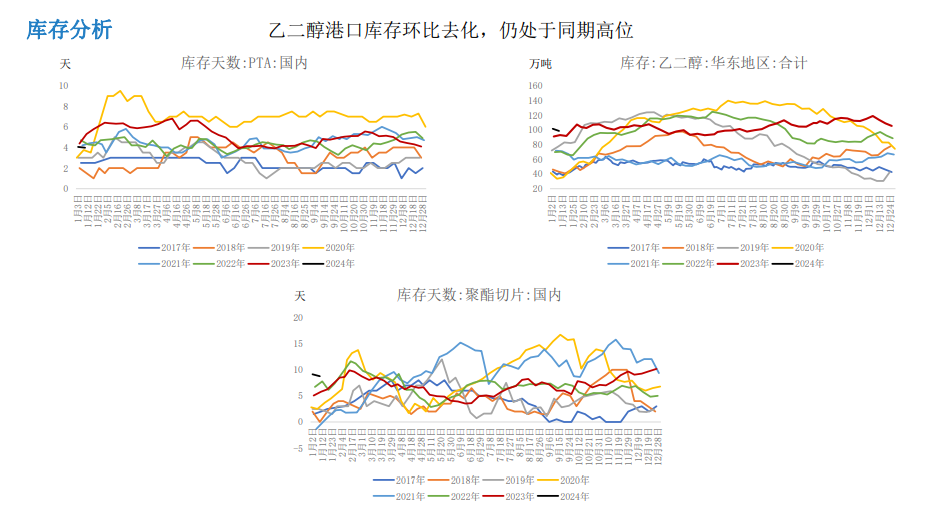

3、库存:PTA工厂库存3.98天,环比减少0.07天。偏空。

4、盘面:20日均线向上,收盘价收于20日均线之下。中性。

5、主力持仓:主力净多,多减。偏多。

6、预期:产业链矛盾并不突出,下游需求尚可,近期终端表现明显超预期,供需面有一定支撑。短期商 品市场受宏观面影响较大,近期外资多头明显离场,预计节前维持区间震荡,操作上建议观望为主。

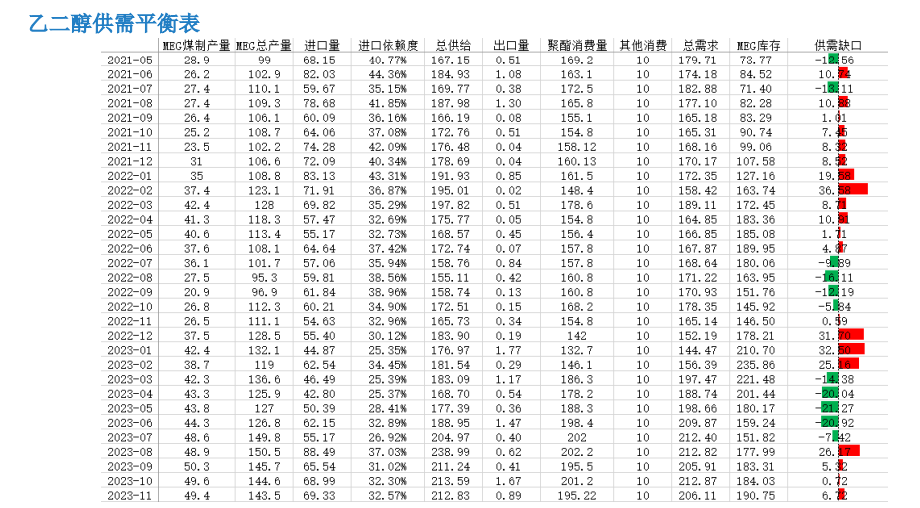

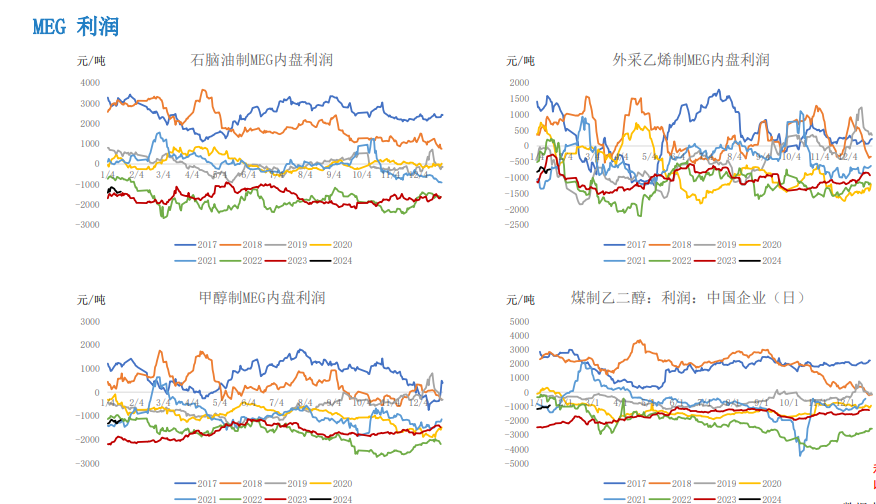

【MEG】

1、基本面:2024年供需结构好转成为市场共识,15日CCF口径库存为97.2万吨,环比下降6.6万吨,新 一期港口库存继续去化,社会库存依旧高位维持 中性。

2、基差:现货4565,05合约基差-80,盘面升水 偏空。

3、库存:华东地区合计库存98.4万吨,环比减少3万吨 偏空。

4、盘面:20日均线向上,收盘价收于20日均线之上 偏多。

5、主力持仓:主力净多,空翻多 偏多。

6、预期:近期油价偏弱整理,国内商品市场氛围偏弱。部分船只到港仍有延误,库区发货量维持在偏 高水平,近期港口显性库存有望继续去化。中期来看,海外主要供应商一季度装船计划降至较低位, 预期届时到船及进口量也将降至历史低值。当前需求端韧性较强,但临近春节,预期开机率将加速季 节性走弱。2024年一季度供需结构总体仍然乐观,市场资金偏向多配为主,操作上建议逢回调买入。

利多:

1、当前聚酯负荷高位仍可以维持,终端开工也存在一定韧性,需求端表现持续超预期。

2、中期来看,聚酯原料端供需结构相对乐观。

利空:

1、1月中旬后下游将开始出现大面积放假,后期加弹织造开机会加速下行,大部分下游对年后备货暂时处于观望状态。

2、聚酯原料端基础库存高位,短期来看,PX、PTA、MEG环节均存在季节性累库预期。

3、近期PTA主力2405合约外资多头席位大幅离场。

当前主要逻辑:

短期商品市场受宏观面影响较大,原料端累库预期仍然存在,盘面反弹后需关注上方阻力位。

运行主要风险点:

1、成本端油价波动剧烈。

2、需求端持续性不足。