玻璃利润持续修复 库存保持前期去库趋势

行情复盘

2月8日,玻璃期货主力合约收涨0.67%至1811.0元。

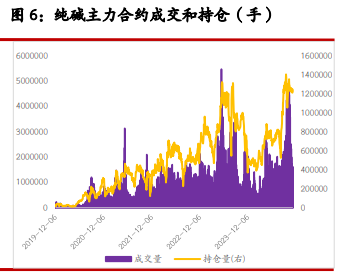

持仓量变化

2月8日收盘,玻璃期货主力持仓量:-54368手至347274手。

后市展望

目前盘面各合约接近现价,套利空间较小;近月02已基本修复贴水,预计交割前仍然围绕这一基准价震荡。

风险提示

1.房地产政策落实不及预期,对玻璃需求增长拉动有限;2.厂家稳价意愿一般,累库周期再度开启。

研报正文

一、行情回顾

图 1:玻璃主力合约走势回顾

1月月内玻璃同样盘整震荡,呈现“V”字型走势。月中旬前同纯碱一起一路震荡下跌,一方面在于纯碱作为成本端支撑走弱,另一方面南北市场交投出现分化,特别是北方地区受大雪天气影响,物流难度增加,厂库留滞,出货困难,且现价偏低位;因此一路下跌,个别日内跌幅超2.5%。

低位震荡近一周后,受纯碱盘面拉动,1月22日日内拉涨 4.46%,但两日后两者各自重回自身基本面逻辑,走势出现分化。纯碱回归弱预期转头向下,玻璃则一方面由于华东、华南地区房地产赶工需求以及中下游补库需求推动,一路震荡小幅上扬,最高至1920元/吨位置。

截至目前,各地工程、深加工厂商基本停工放假,贸易商补库拉动也同样接近尾声,盘面重回偏弱走势。

截至1月30日,主力05收盘于1839元/吨。但考虑近月02已基本修复贴水,且未来房地产及深加工或存利多预期,预计未来仍然盘整震荡为主。

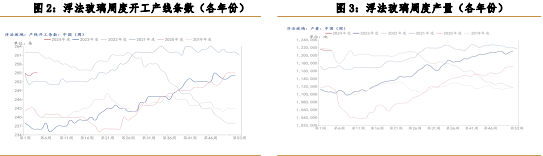

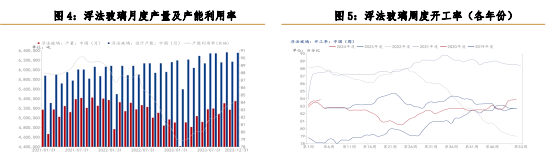

二、供应方面

首先,产量方面。截至1月底,预计全国浮法玻璃生产线共计309条,在产256条,日熔量共计174365吨,较上月(172965吨,个别产线日熔较准)增加1400吨,同比增 8.92%。月内产线冷修1条,复产2条,改产3条。相比前一月变动不大,但个别产线于近日点火复产,市场在产产能存在增加预期。

另外,持续受到国家产能置换的限制,行业总体量未来仍然受上限。上行空间方面,目前在建且暂未列入投产预期的产线有9条,产能共计7800吨/日;9条产线目前在拟建阶段产能统计共5900吨/日;另外前期冷修产能也是后续潜在产能增量,目前尚未有明确复产计划的前期冷修产线共计25条,合计日产能15110吨/日;但目前利润持续修复且未来纯碱价格中枢下行情况下,冷修计划或推迟实现,需要持续关注。

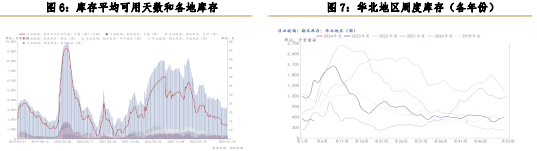

其次,库存方面。整体主动持续去库,各地区已去库至接近历史最低位置,目前全国期末库存3197.7万重量箱,库存平均可用天数13.2天,周度数据分别环比下降1.24%和 1.54%;同比下滑57.99%和61.4%。

各地库存近一周情况来看,累库去库不一,华北地区环比下滑7.91%,华中、华东和华南分别上涨3.81%、3.67%以及10.45%。

目前春节将至,加工厂陆续停工放假,市场刚需提货下滑。伴随原片厂陆续出台年前价格优惠政策,部分中下游适量备货。因此略有累库,但总库存仍然去库状态。

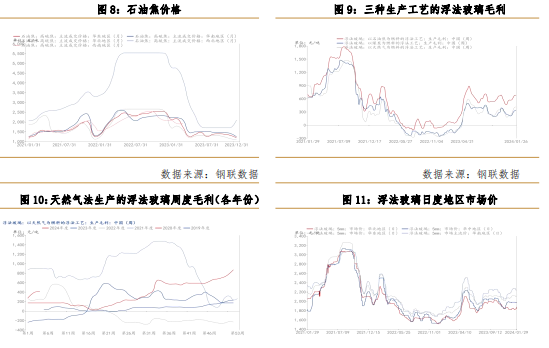

三、成本利润与价格

原、燃料成本支撑方面。原料成本支撑主要在于纯碱,当前纯碱市场价格中枢下移,成本支撑逐渐走弱。燃料成本支撑方面,浮法玻璃生产主要用到天然气、煤炭以及石油焦。当前天然气国内均价5772元/吨上下浮动,煤炭以动力煤为例[732,830]元/吨区间调整,石油焦(高硫焦)1400元/吨左右,均处于历史相对低位,对于成本支撑力度均一般。

生产利润方面。截至1月29日,华中地区主流价格在1860-2020元/吨,河北沙河主流价格在1840-1860元/吨。目前浮法玻璃价格局部零星小涨,成交灵活。华北近日价格继续走稳,期现提货成交为主,刚需成交有限;今日华中市场报价暂稳,交投平稳,中下游适量采购;华东多数厂报价以稳为主,成交灵活政策延续,下游适当提货;华南市场交投清淡,价格暂无调整,部分厂2月初计划取消部分政策优惠。

目前由于受成本走弱,现价成交稳中有增影响,整体利润持续修复,在此背景下,对供应高位保持有支撑。

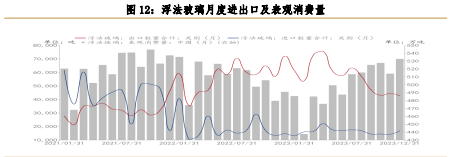

四、进出口

进出口方面,浮法玻璃进、出口略有变动。表观消费量535万吨左右,整体进口依赖度依旧在1%以下;出口略有下滑,进口相对企稳,反映去年11月以来金融工作会议关于房地产的相关指导意见以及后续“三大工程”的推出对下游房地产刺激拉动的玻璃需求。

五、下游需求

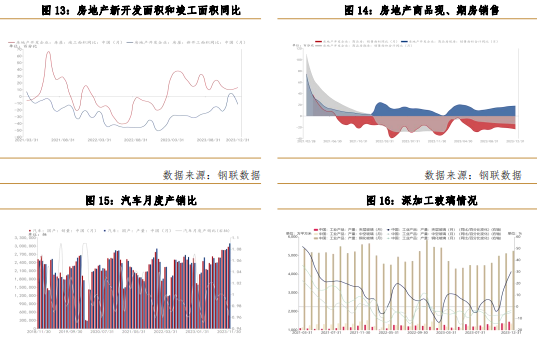

需求方面,目前仍然以房地产需求、汽车需求和深加工玻璃需求为主。

首先房地产需求方面。国家统计局数据,1-12月,全国房地产开发投资110913亿元,同比下降9.6%;其中,住宅投资83820亿元,下降9.3%。

1-12月,房地产开发企业房屋施工面积838364万平方米,同比下降7.2%。其中,住宅施工面积589884万平方米,下降7.7%。

房屋新开工面积95376 万平方米,下降20.4%。其中,住宅新开工面积69286万平方米,下降20.9%。房屋竣工面积99831万平方米,增长17.0%。其中,住宅竣工面积72433万平方米,增长17.2%。

1-12月,商品房销售面积111735万平方米,同比下降8.5%,其中住宅销售面积下降8.2%。商品房销售额116622亿元,下降6.5%,其中住宅销售额下降6.0%。

从数据方面来看,除竣工面积拉动浮法玻璃消耗,整体新开工面积和销售面积变动来看,仍然偏弱预期,未来竣工面积玻璃需求将十分有限。另外相关房地产金融政策和“三大工程”项目等待落实验证,需求预期偏中性。

其次汽车需求方面。据中国汽车工业协会统计数据,12月,汽车产销分别达到307.9万辆和 315.6万辆,产量环比微降0.5%,销量环比增长6.3%,同比分别增长29.2%和 23.5%,销量创历史新高。1-12月,我国汽车产销量分别达3016.1万辆和3009.4万辆,同比分别增长11.6和12%。车玻璃总产能约占玻璃产能10%左右,从整体角度考虑,去年汽车玻璃带动玻璃消费增量1%左右;预计2024年随着新能源汽车的进一步推广,仍有一定增长空间,但预计上限将近。

最后深加工玻璃方面。受房地产需求及自身下游拉动,夹层玻璃、钢化玻璃和中空玻璃产量涨跌不一,夹层玻璃环比+6.12%、同比+30.32%;钢化玻璃环比2.59%、同比-3.15%;中空玻璃环比-0.7%、同比-4.68%。总体来看主要受房地产方面拉动,夹层玻璃和钢化玻璃存在一定增量,后续上半年房地产竣工需求有一定企稳,预计能够在一定程度上带动浮法玻璃需求。

六、其他相关

(一)房地产相关。2023年11月17日央行、金管局、证监会于联合召开金融机构座谈会。会议表示各金融机构要一视同仁满足不同所有制房地产企业合理融资需求,对正常经营的房地产企业不惜贷、抽贷、断贷。另有“三大工程”政策提出,“三大工程”建设是指规划建设保障性住房、城中村改造和“平急两用”公共基础设施建设。

(二)玻璃交割品相关。郑商所1月18日发布《平板玻璃期货业务细则修订案》,其中规定基准交割品:符合《中华人民共和国国家标准平板玻璃》(GB11614-2022)(以下简称《玻璃国标》)的5mm 普通级无色透明平板玻璃,规格为3.66m×2.44m。替代交割品及升贴水:符合《玻璃国标》规定的6mm普通级无色透明平板玻璃,规格为 3.66m×2.44m,无升贴水。该规定自玻璃2502合约起施行。该规定参照新国标GB+11614-2022,该国标文件对于玻璃的品质有了更详细具体的规定,比如光学性质、表面平整度等,将浮法平板玻璃分为普通级和优质加工级。

七、总结

1月月内,玻璃主力05于[1750,1950]区间震荡,结合盘面历史来看,仍然相对高位。

从供需基本面来看,近年新开工面积下滑背景,叠加当前玻浮法玻璃产能处于高位,长线玻璃需求承压,但存节点差异。

首先供给方面,供给继续保持相对高位,且利润持续修复背景下,冷修产线偏少,基本没有减产预期;库存方面保持前期去库趋势,尽管力度有所下滑但总库存维持中性偏低位置。

其次需求方面,今年跨年订单与往期相比偏多,好于前两年同期水平,春节前部分大型加工厂基本可以维持生产至1月底。另外加工厂初步回款情况看,虽收款难度仍大,但今年加工厂对欠款订单普遍控制较为严格,今年回款情况明显好于去年同期。考虑到中大型加工厂订单支撑,春节前后存一定备货或补货需求,预计短期内对行情有一定支撑。但房地产政策落实需等待市场验证,且纯碱成本支撑端未来仍然偏弱预期,价格支撑力较弱。

目前盘面各合约接近现价,套利空间较小;近月02已基本修复贴水,预计交割前仍然围绕这一基准价震荡。

►策略

震荡偏强,轻仓参与。

风险点:1.房地产政策落实不及预期,对玻璃需求增长拉动有限;2.厂家稳价意愿一般,累库周期再度开启。