玻璃需求启动不及预期 短期震荡偏弱运行为主

行情复盘

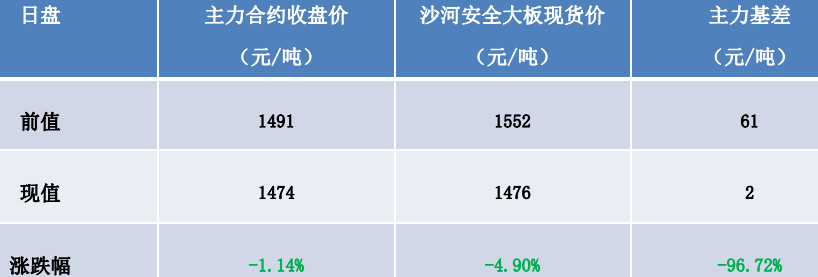

3月27日,玻璃期货主力合约收跌0.81%至1474.0元。

资金流向

3月27日收盘,玻璃期货资金整体流出1811.31万元。

现货市场

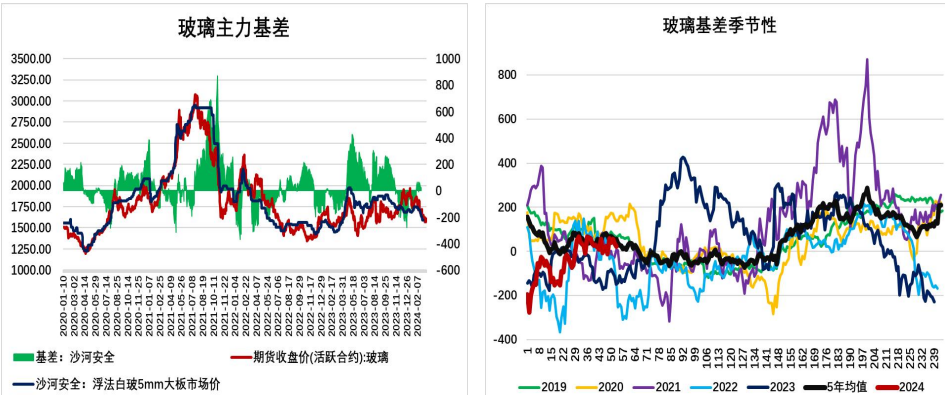

基差:浮法玻璃河北沙河大板现货1476元/吨,FG2405收盘价为1474元/吨,基差为2元,期货贴水现货;中性。

背景分析

玻璃生产利润小幅下滑,开工率和产量维持高位;中下游接单整体低于往年同期水平,需求启动不及预期,下游采购谨慎,厂库延续累积态势;偏空。

研报正文

每日观点

玻璃:

1、基本面:玻璃生产利润小幅下滑,开工率和产量维持高位;中下游接单整体低于往年同期水平,需求启动不及预期,下游采购谨慎,厂库延续累积态势;偏空

2、基差:浮法玻璃河北沙河大板现货1476元/吨,FG2405收盘价为1474元/吨,基差为2元,期货贴水现货;中性

3、库存:全国浮法玻璃企业库存6361.40重量箱,较前一周上涨1.32%,库存在5年均值上方运行;偏空

4、盘面:价格在20日线下方运行,20日线向下;偏空

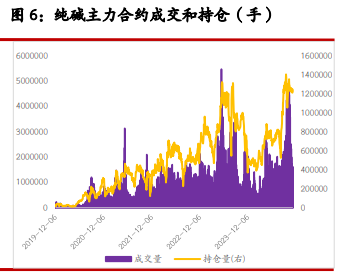

5、主力持仓:主力持仓净空,空减;偏空

6、预期:玻璃供给高位,需求启动不及预期,库存拐点未至,短期预期震荡偏弱运行为主。

影响因素总结

利多:

1、近期玻璃现货价格小幅下滑或将一定程度刺激中下游投机囤货补库需求。

2、传统地产金三银四小旺季影响,玻璃刚需短期或将逐步企稳。

利空:

1、玻璃生产利润延续修复趋势,行业新建和复产产线明显增加,冷修数量下滑,中长期供给压力将逐步显现。

2、地产竣工周期迎来拐点,中长期终端需求绝对量预期下滑。

主要逻辑和风险点

1、主要逻辑:玻璃供给高位,终端需求启动迟缓,但后市地产旺季兑现情况及产业链资金情况仍不容乐观,玻璃中长线逻辑依然偏空。

2、风险点:房地产政策落地超预期、玻璃生产线新建及复产不及预期

一、玻璃期货行情

主力基差

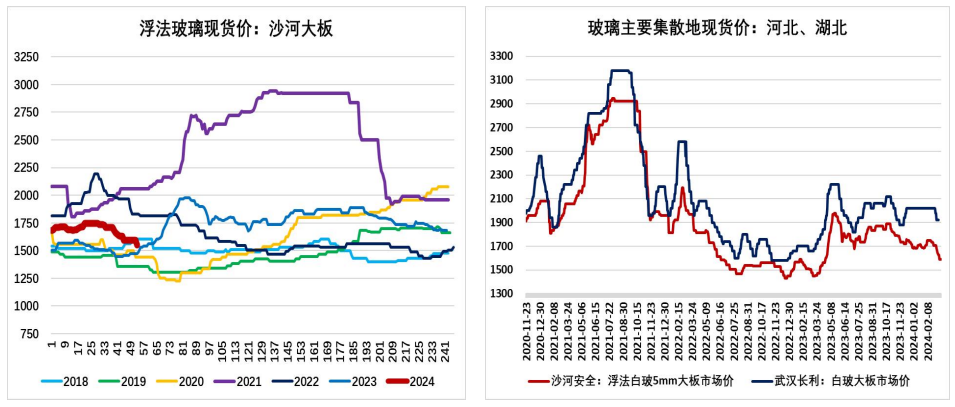

二、玻璃现货行情

现货基准地河北沙河5mm白玻大板市场价1476元/吨,较前一日下跌4.90%。

三、基本面——成本端

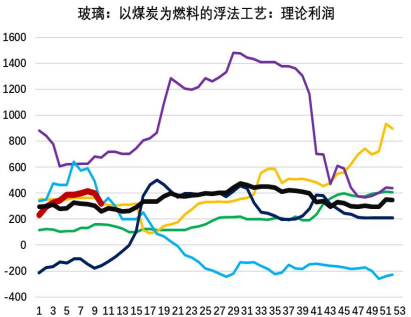

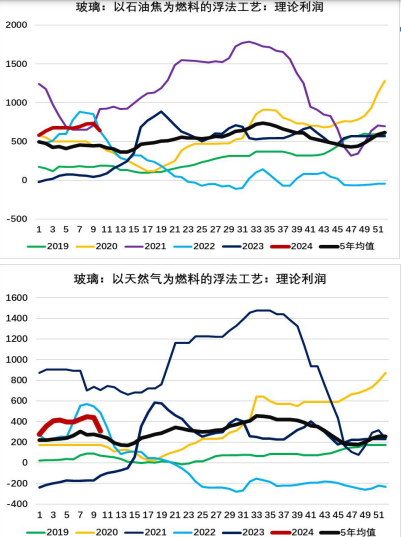

1、玻璃生产成本、利润

2、玻璃生产利润