工业硅成本支撑仍然强势 价格向下空间有限

行情复盘

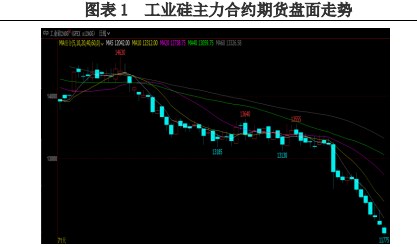

4月2日,工业硅期货主力合约收涨1.69%至12050.0元。

持仓量变化

4月2日收盘,工业硅期货持仓量:-14937手至111067手。

现货市场

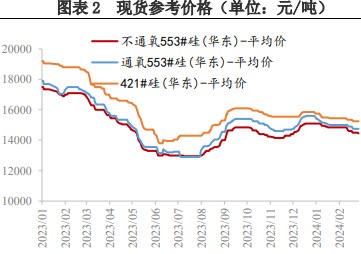

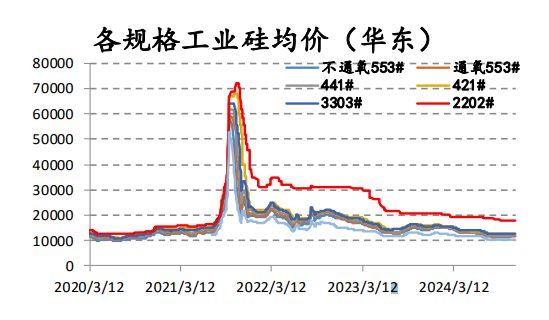

现货报价,华东不通氧 553#硅 13600(- 100)元/吨,通氧 553#硅 13700(-100)元/吨,421#硅 14300(-100)元/吨。

背景分析

供应方面,周度四川、云南工业硅产量变化不大,云南、新疆地区周度工业硅产量 19945 吨,环比减少 1.7%、 4.2%。新疆地区产量 174700 吨,周度环比增长 11.0%。工业硅总产量合计 203845 吨,周度环比增长 8.8%。

研报正文

行情回顾及后市展望

工业硅:现货报价,华东不通氧 553#硅 13600(- 100)元/吨,通氧 553#硅 13700(-100)元/吨,421#硅 14300(-100)元/吨。

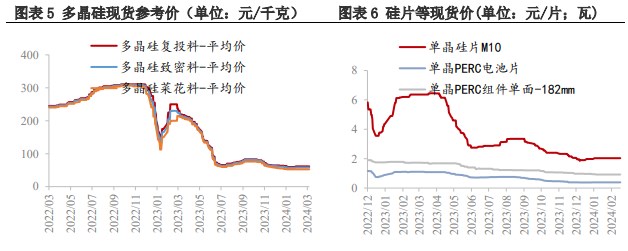

多晶硅方面,多晶硅致密料 56.5(0)元/千克,多晶硅菜花料报价 52.5(0)元/千克。

有机硅方面,DMC 平均价 15370(-380)元/吨,107 胶 15650(-400)元/吨,硅油 16850(-150)元/吨。

从基本面来看:

供应方面,周度四川、云南工业硅产量变化不大,云南、新疆地区周度工业硅产量 19945 吨,环比减少 1.7%、 4.2%。新疆地区产量 174700 吨,周度环比增长 11.0%。工业硅总产量合计 203845 吨,周度环比增长 8.8%。

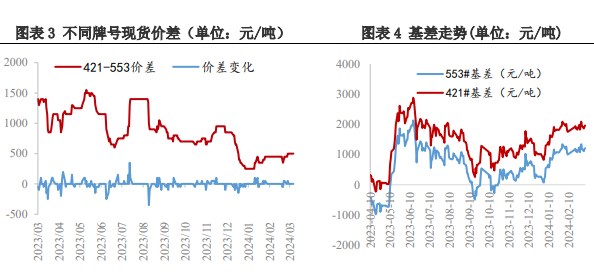

成本端,全国 553#平均生产成本 15000 元/吨,新疆、云南、四川地区成本分别为 13000 元/吨、16000 元/吨、 16000 元/吨,月度环比变化+0.65%、+1.4%、+1.3%。全国 421#平均生产成本 14000 元/吨、16000 元/吨、17000 元/ 吨,月度环比变化+1.6%、+0.7%、+1.2%。

需求中端,多晶硅价格波动较小,有机硅系列 DMC、 107 胶、硅油、生胶报价均有升高。库存方面,本周社会库存共计 36 万吨,环比增加 0.6 吨。

结合需求和库存数据来看,夏季通常是中下游多晶硅、有机硅需求的高峰季,这段时间通常也是中下游产量去库的高峰期。因此产量和需求量或将增长。综合来看,成本端对于硅价支撑仍然强势,因此硅价向下空间有限,硅价的上涨力度取决于中游多晶硅、有机硅的产量、需求量。

一、工业硅产业链市场日度监测

二、图表分析