螺纹钢弱势需求抑制钢价 铁矿石港存延续累库态势

行情复盘

5月30日,螺纹钢期货主力合约收跌0.08%至3737.0元。

资金流向

5月30日收盘,螺纹钢期货资金整体流入9057.10万元。

背景分析

螺纹需求持续走弱,周度表需环比降 28.27 万吨,相应的高频每日成交量同样大幅缩量,两者处于近年来同期低位,淡季需求特征显现,考虑地产用钢短期难有增量,而基建表现不及预期,预计后续需求延续走弱,弱势需求抑制钢价。

后市展望

螺纹供应持续回升,淡季需求走弱,基本面逐步转弱,弱现实格局下钢价继续承压运行,相对利好还是宏观政策预期,预期现实博弈局面下钢价延续震荡运行态势,关注政策端变化情况。

研报正文

核心观点

【螺纹钢】

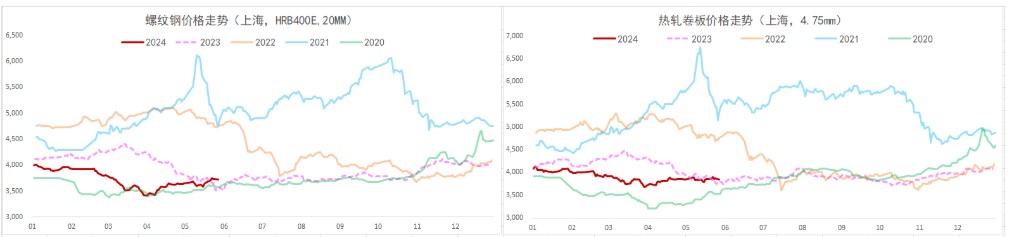

主力期价冲高回落,录得 0.08%日跌幅,量仓扩大。现阶段,螺纹供应持续回升,淡季需求走弱,基本面逐步转弱,弱现实格局下钢价继续承压运行,相对利好还是宏观政策预期,预期现实博弈局面下钢价延续震荡运行态势,关注政策端变化情况。

【热轧卷板】

主力期价冲高回落,录得 0.10%日跌幅,量增仓缩。目前来看,热卷供需格局变化不大,供应维持高位,但需求韧性也较强,基本面表现弱稳,整体走势仍易跟随建材为主,但需求存有隐忧,谨防高供应下需求走弱引发供需矛盾激化,届时卷价易承压下行,重点关注需求变化。

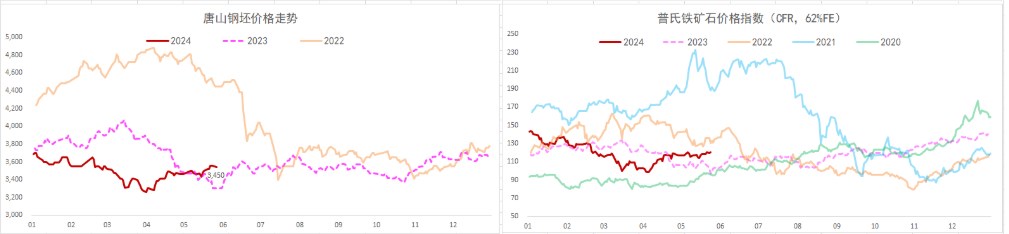

【铁矿石】

主力期价转弱下行,录得 2.37%日跌幅,量增仓缩。现阶段,前期政策利好效应趋弱,产业担忧有所发酵,矿石需求增量有限,相反供应维持高位,矿石基本面并无实质性改善,叠加政策扰动风险,高位矿价承压,后续产业逻辑主导下预计矿价将延续振荡下行态势。

一 产业动态

(1)国务院:2024 年继续实施粗钢产量调控

1.加强钢铁产能产量调控。严格落实钢铁产能置换,严禁以机械加工、铸造、铁合金等名义新增钢铁产能,严防“地条钢”产能死灰复燃。2024 年继续实施粗钢产量调控。2.深入调整钢铁产品结构。大力发展高性能特种钢等高端钢铁产品,严控低附加值基础原材料产品出口。

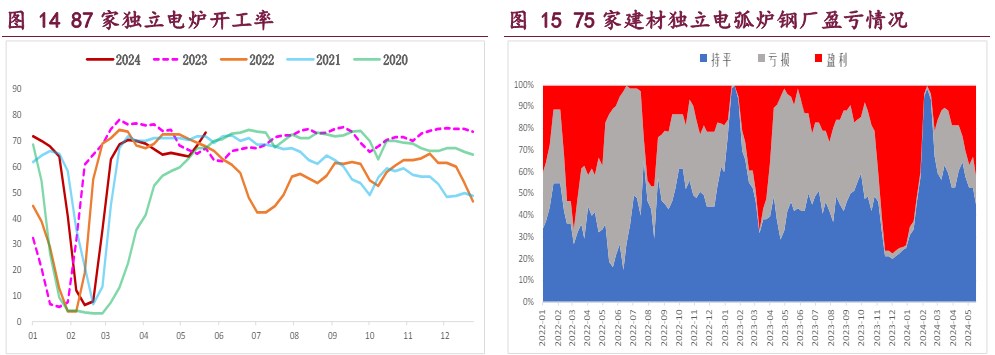

推行钢铁、焦化、烧结一体化布局,大幅减少独立焦化、烧结和热轧企业及工序。大力推进废钢循环利用,支持发展电炉短流程炼钢。到 2025 年底,电炉钢产量占粗钢总产量比例力争提升至 15%,废钢利用量达到 3 亿吨。

(2)单周 5000 亿,5 月末地方债发行量骤升,6 月专项债或继续“赶进度”

5 月最后一周,地方债发行放量。在前几周周度发行量均在 1000 多亿元的情况下,本周超过 5000 亿元,为去年 10 月以来新高。随着特别国债发行计划落地,地方政府专项债券项目筛选工作的完成,未来专项债发行或带动地方债供给将提速。

为了对冲政府债发行放量和月末资金压力,央行近日已加大了日逆回购投放。今年以来,地方债周度发行规模未曾超过 2600 亿元,而本周达到了 5098.80 亿,其中专项债 3847.71 亿,一般债 1251.09 亿。同时,本周地方债偿还 169.48 亿,周度净融资额达到 4929.31 亿元,同创去年 10 月以来新高。

(3)14 艘 150 亿元!集装箱船“订单潮”卷土重来

全球最大独立集装箱船船东 Seaspan Corporation 在两家中国船厂下单订造了多达 10 艘双燃料集装箱船,包括沪东中华 6 艘 LNG 双燃料 13000TEU 船,以及扬子江船业 4 艘甲醇双燃料 9000TEU 船。这 10 艘新船均已经敲定了长期租船合同,其中 LNG 双燃料船由日本海洋网联船务(ONE)租赁,将在 2027 年年初至 2028 年间陆续交付;甲醇双燃料船则由马士基租赁,计划在 2027 年下半年至 2028 年间交付。

二 现货市场

三 期货市场

四 相关图表

五 后市研判

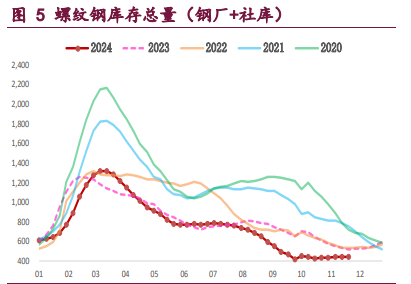

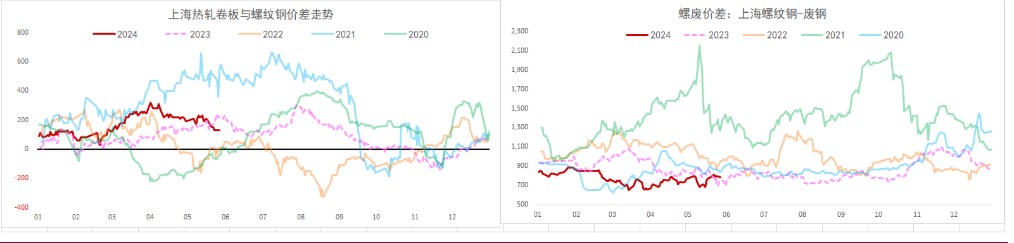

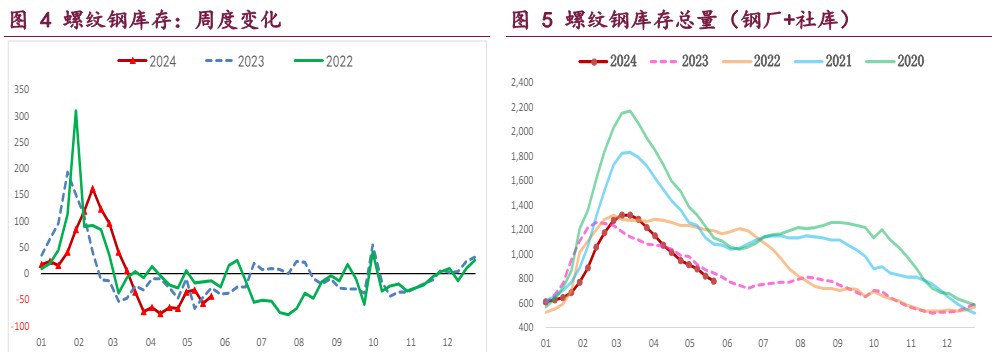

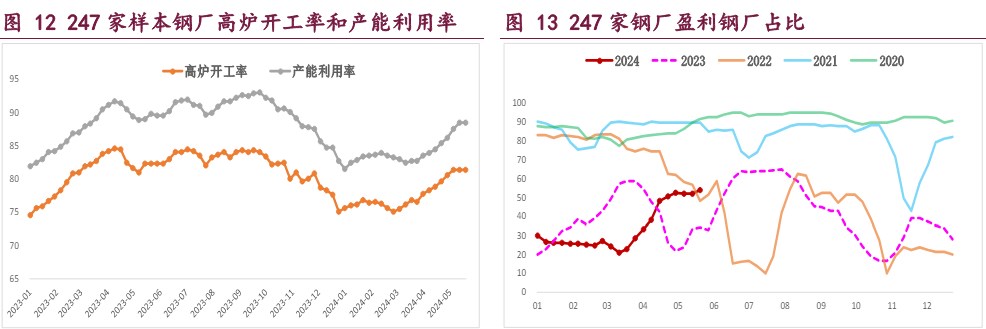

螺纹钢:降碳行动方案指出 2024 年粗钢产量调控,政策利好再现,但因无明确压减目标任务,短期提振市场情绪为主,相反螺纹供需格局开始走弱,建筑钢厂生产平稳,螺纹产量持续增加,周环比增 3.73 万吨,继续刷新年内单周新高,且品种吨钢利润依旧较好,后续存有增量空间,低供应格局待变。

与此同时,螺纹需求持续走弱,周度表需环比降 28.27 万吨,相应的高频每日成交量同样大幅缩量,两者处于近年来同期低位,淡季需求特征显现,考虑地产用钢短期难有增量,而基建表现不及预期,预计后续需求延续走弱,弱势需求抑制钢价。

综上,螺纹供应持续回升,淡季需求走弱,基本面逐步转弱,弱现实格局下钢价继续承压运行,相对利好还是宏观政策预期,预期现实博弈局面下钢价延续震荡运行态势,关注政策端变化情况。

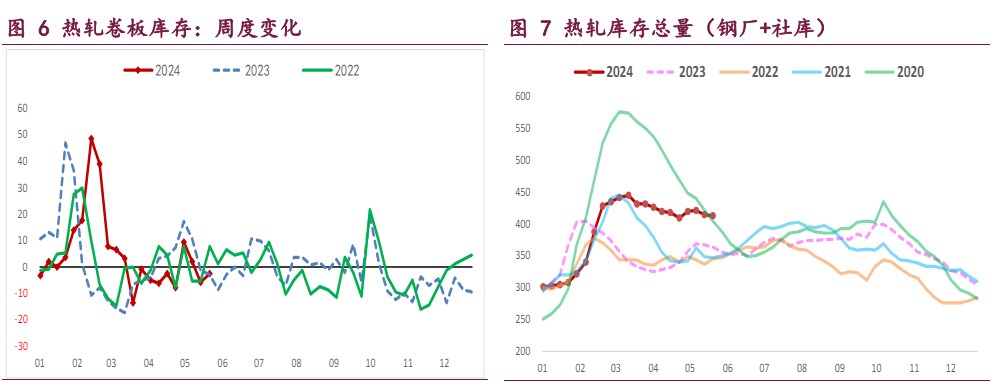

热轧卷板:供需格局延续弱稳,板材钢厂生产平稳,热卷周产量环比增 0.70 万吨,再度回升且维持年内高位,考虑品种吨钢利润变化不大,钢厂难现主动调产,供应将维持高位,加之库存高企,供应压力依然偏大。不过,热卷需求韧性较强,周度表需周环比降 2.66 万吨,继续处于相对高位,但持续性有待跟踪,其主要下游冷轧基本面在转弱,冷热价差持续收缩,相应的出口需求担忧未退。

总之,热卷供需格局变化不大,供应维持高位,但需求韧性也较强,基本面表现弱稳,整体走势仍易跟随建材为主,但需求存有隐忧,谨防高供应下需求走弱引发供需矛盾激化,届时卷价易承压下行,重点关注需求变化。

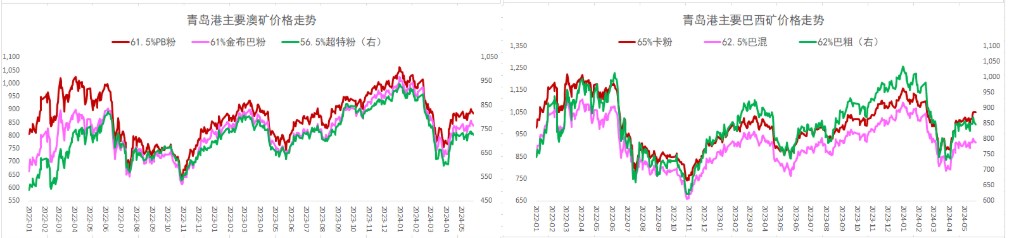

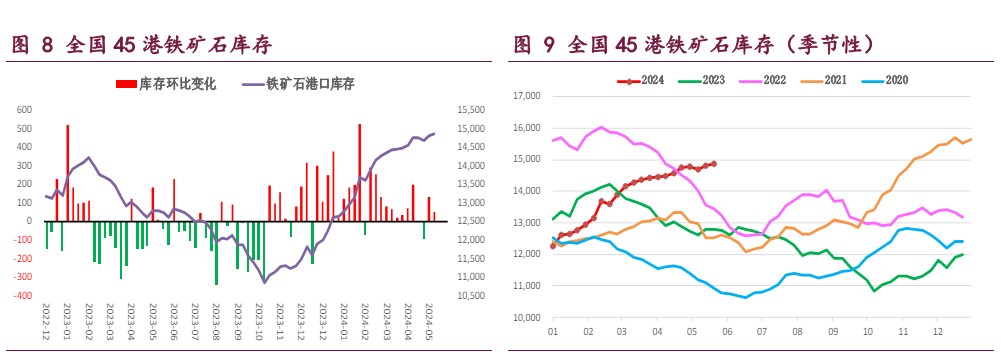

铁矿石:供需格局变化不大,港存延续累库态势,钢厂生产弱稳,上周样本钢厂日均铁水产量环比微降,而进口矿日耗则是小幅增加,两者维持年内高位平稳运行,继续给予矿价支撑,需注意的是钢材利润收缩且钢市步入淡季,矿石需求增量空间已受限,利好效应趋弱。

与此同时,国内港口矿石到货如期回落,降幅符合预期,但矿商发运则是大幅增加,创下年内单周第二高水平,海外矿石供应相对积极,按船期推算国内港口到货量将维持高位,相应的国内矿山生产有所收缩但减量不大,整体矿石供应延续高位。

综上,前期政策利好效应趋弱,产业担忧有所发酵,矿石需求增量有限,相反供应维持高位,矿石基本面并无实质性改善,叠加政策扰动风险,高位矿价承压,后续产业逻辑主导下预计矿价将延续振荡下行态势。