焦炭下游提降情绪正逐步浓厚 甲醇终端需求偏弱

行情复盘

12月27日,焦炭期货主力合约收涨0.18%至2524.5元。

持仓量变化

12月27日收盘,焦炭期货持仓量:-106手至32006手。

背景分析

需求方面,铁水日产如期下降,刚需兑现表征平平,钢厂采购情绪亦有回落、部分存在控制到货现象,但下游原料库存仍处低位,关注今年冬储持续性。

后市展望

综合来看,焦炭短期供需矛盾并不突出,终端需求季节性回落、焦炉开工受政策限制管控,现货市场或临近拐点,期价走势缺乏指引或偏弱震荡,关注首轮提降推进状况。

研报正文

【焦炭】

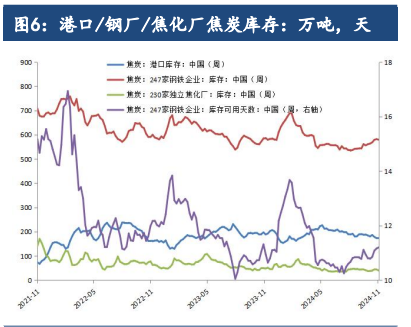

供应方面,北方环保检查降低焦炉生产负荷,焦企开工回升乏力,焦炭日产短期增量尚不显著。需求方面,铁水日产如期下降,刚需兑现表征平平,钢厂采购情绪亦有回落、部分存在控制到货现象,但下游原料库存仍处低位,关注今年冬储持续性。

现货方面,钢厂补库进度良好,成材利润不佳制约其采购意愿,焦炭现货市场拐点或将显现,下游提降情绪正逐步浓厚。综合来看,焦炭短期供需矛盾并不突出,终端需求季节性回落、焦炉开工受政策限制管控,现货市场或临近拐点,期价走势缺乏指引或偏弱震荡,关注首轮提降推进状况。

【焦煤】

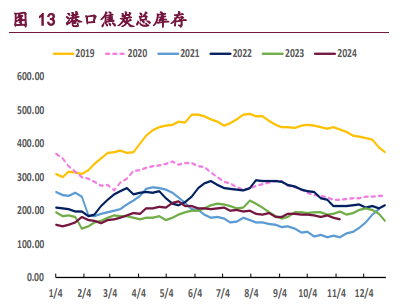

产地煤方面,事故频发背景下坑口安全检查常态化趋严,且临近年末部分达标矿井存在减产预期,洗煤厂产能利用率亦有下滑,焦煤供应维持收紧态势;进口煤方面,海运澳煤价格回落,终端采购意愿稍有增强,但中蒙口岸通关车数因蒙古能源短缺问题受到扰动,进口市场增量有限。

需求方面,高炉开工季节性走弱,但铁水日产仍处于同期均值区间上方,而焦化利润修复或驱使焦企生产积极性提升,刚需兑现预期企稳,且原料冬储仍在推进,补库需求支撑边际增量。

综合来看,市场情绪表征不佳,但需求兑现预期平稳,冬储补库仍有余量,而产地安监持续加码,年前原煤产出继续下滑,供应端减量支撑下方价格,近期可关注坑口竞拍市场活跃程度。

【原油】

地缘政治方面,丹麦航运巨头计划在未来几周内航线重返红海,或表明全球航运公司正在考虑逐渐重返这条航线。目前市场观望海军巡逻增加和船只改道是否会导致袭击事件减少,红海胡塞危机袭击商船对市场影响仍在持续。

供应方面,12月22日伊拉克响应表态将支持OPEC+协议,承诺将自愿削减石油产量。此前安哥拉宣布退出OPEC,该事件对石油市场实际供需冲击有限,但引发市场对OPEC+合作再次分裂的担忧,减产作用不断边际递减。目前来看,2024年一季度的自愿减产效果将是关键。

库存方面,API数据显示,截至上周美国原油超预期累库+183.7万桶,前值+93.9万桶,整体呈利空影响。

总体而言,需层面来看对油价暂时没有明显驱动,地缘因素交织影响。当前上方阻力明显,突破上方阻力需持续的利多因素出现。

【甲醇】

本周到港量为25.42万吨,除福建外其他港口到港量均显著减少,直接导致港口库存减少6.22万吨至90.54万吨,其中华东去库3.7万吨,华南去库2.52万吨。生产企业库存显著减少,较上周减少3.73万吨至41.62万吨,减少主要来自西北、华中和西南地区。

不过订单待发量同样显著减少,西北和西南减少超过20%。本周无新增检修装置,也无重启检修装置,开工率和产量预计与上周接近。周三期货价格窄幅震荡,现货报价多数维持稳定,现货成交冷清。

醋酸和甲醛价格在短暂上涨后再度下跌,反映终端需求偏弱。当前利多在于供应收紧的现实,利空在于需求转弱的预期,短期震荡偏强,中期面临下跌。