冬储补库预期支撑 焦炭价格仍有向好驱动

行情复盘

12月29日,焦炭期货主力合约收跌0.40%至2491.5元。

资金流向

12月29日收盘,焦炭期货资金整体流出9860.08万元。

背景分析

焦炭供需双弱,目前盘面在需求淡季及情绪恢复下呈现震荡走弱阶段,于本月最后一周开始第二轮探底,短期易有大幅波动。

后市展望

中长期在宏观驱动以及冬储补库带动下焦炭价格仍有向好驱动,操作上以回调后逢低布局长线多单为主,高位追涨风险较大,中长期关注钢厂冬储补库强度以及宏观政策。

研报正文

行情回顾:期现货价格与基差

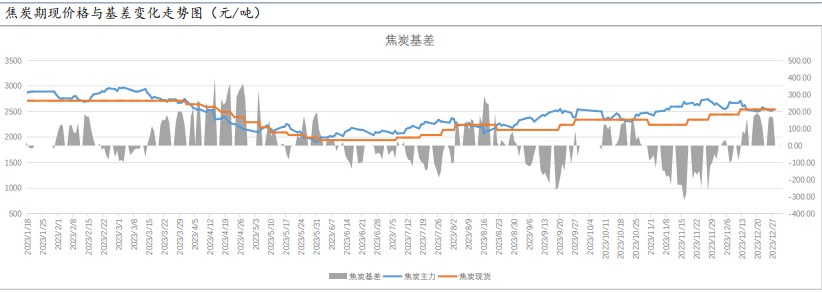

12月份,产地煤矿供应环比略增,现货价格经三轮提涨,止步第四轮。截止12月27日,焦炭主力合约J2405收盘价2524.5元/吨(-214.5),日照准一级冶金焦平仓价报2540元/吨(+100),折算后基差163.7(+294.1)元/吨。

【需求端】

12月份,钢厂利润受焦炭三轮提涨影响,进入盈亏边缘。高炉日均产量回落速率相对较慢,铁水回落多以季节性回落为主,部分钢厂因年底检修与监管措施开始限产。终端需求已进入淡季,目前市场冬储补库预期向好情绪得到缓解,补库节奏已开始放缓,预计钢厂减产空间有限。本月铁水日均产量在220-230之间减速缓降,焦炭需求端仍有一定支撑。

【供应端】

12月份,焦炭成本端支撑虽弱但稳,现货市场价格保持稳定,主产地区线上拍卖涨跌互显。本月需求端减量有限,目前多数焦企利润微增,焦企开工率维持稳定,日均产量较月初未有明显增减,供应端呈现轻量累库,月底随疏运恢复预计库存下降。

【观点及策略】

从供需角度来看,目前需求端,铁水产量在221万吨左右持稳,钢厂长流程利润处于盈亏边缘,且市场对于明年需求预期较为乐观,高炉继续减产空间较小,焦炭需求端仍有一定支撑;供应端,焦企利润缓慢修复,但未出现实质性的大幅改善,焦企生产持稳但有管制因素。

总体来看,焦炭供需双弱,目前盘面在需求淡季及情绪恢复下呈现震荡走弱阶段,于本月最后一周开始第二轮探底,短期易有大幅波动。盘面估值逐渐恢复与成材端的相对估值水平,历经回调后,盘面高估压力已得到释放。中长期在宏观驱动以及冬储补库带动下焦炭价格仍有向好驱动,操作上以回调后逢低布局长线多单为主,高位追涨风险较大,中长期关注钢厂冬储补库强度以及宏观政策。

操作建议:长线偏多,谨慎看底,理性望远。

焦炭需求:季节性减产带动刚需环比回落

截止2023年12月底,本月高炉铁水日产出现了一定的季节性回落,247家钢厂铁水日产量221.3万吨,月环比减少13.2万吨,247家钢厂高炉开工率75.2%,月环比降低5.7%。进入1月,考虑到目前钢厂利润进入盈亏边缘,钢企补库节奏放缓,预计焦炭需求端将出现一定的季节性回落,整体回落空间有限。

焦炭出口:海外焦炉投产 出口小幅下滑

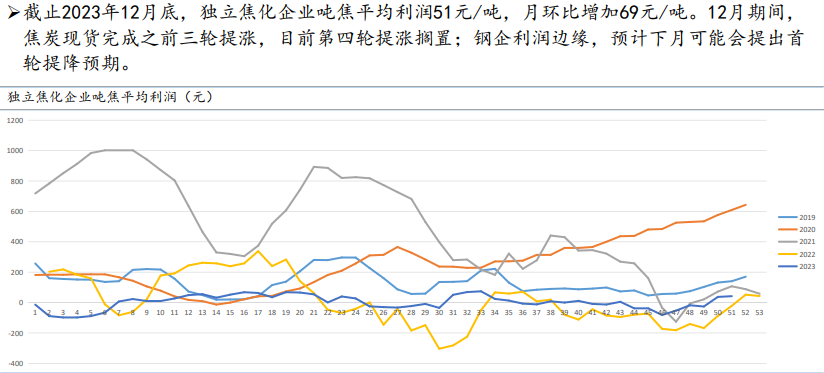

焦炭利润:成本支撑虽稳但弱

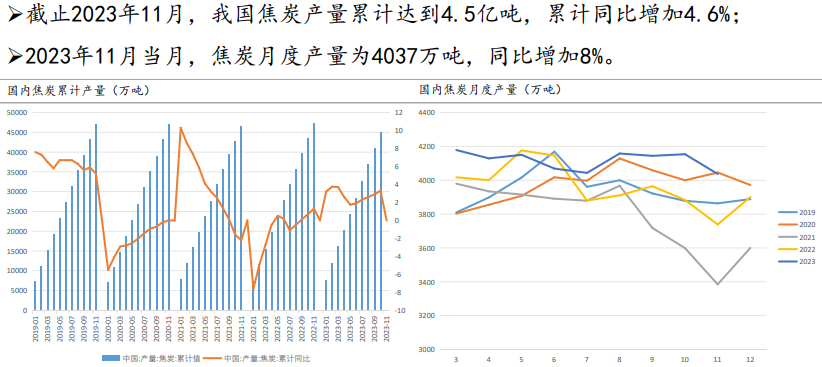

焦炭供给:国内焦炭月度产量统计

焦炭供给:开工持稳产量微增

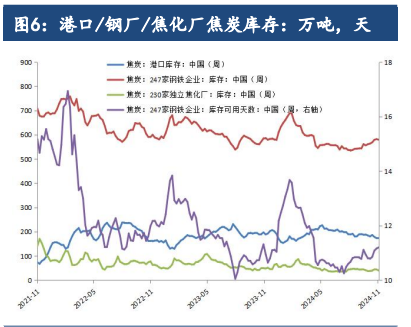

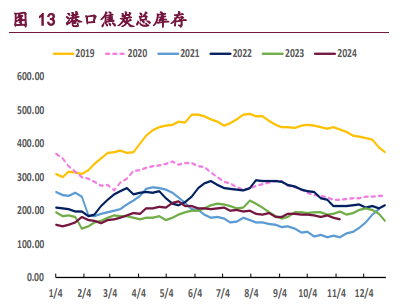

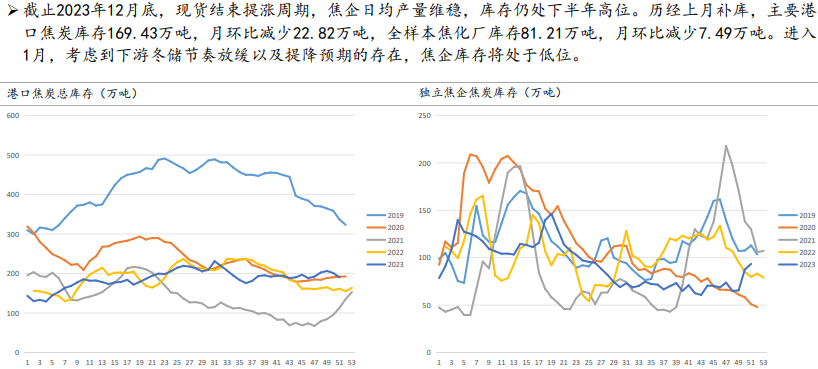

焦炭库存:提涨结束进入现实 库存步入弱势阶区

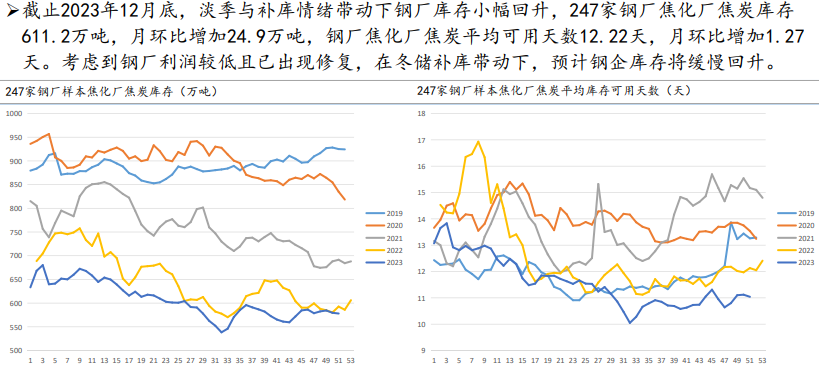

焦炭库存:钢厂利润微涨 库存小幅回升