双焦宏观驱动放缓 价格或维持震荡运行

行情复盘

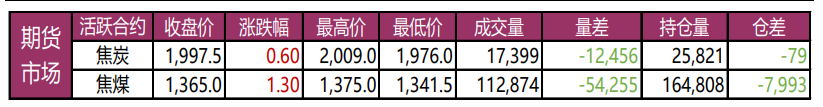

10月21日,焦煤期货主力合约收涨1.30%至1365.0元。

资金流向

10月21日收盘,焦煤期货资金整体流出9400.62万元。

背景分析

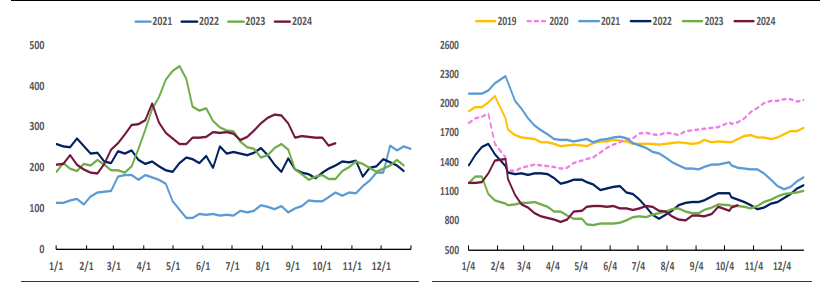

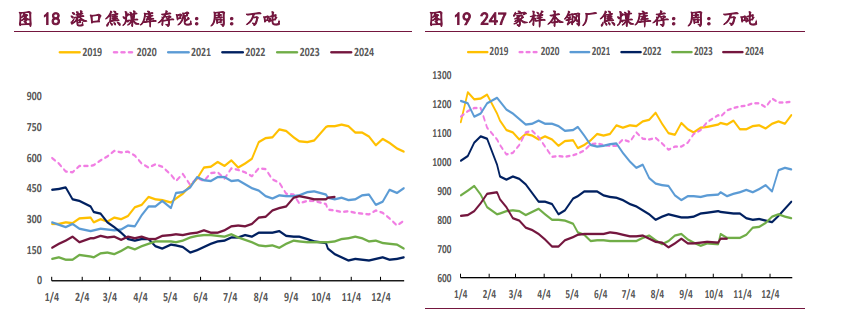

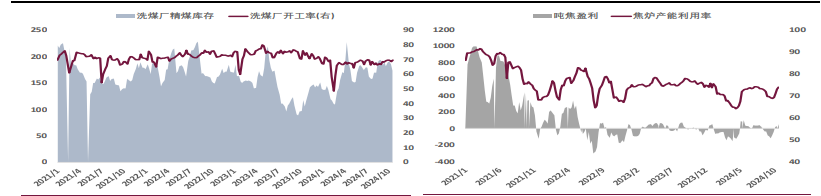

供需方面,首先从供应端来看,国庆期间焦煤供应边际收缩,节后逐渐恢复,国内焦煤产量维持较高水平。其次需求端,焦炭第六轮涨价顺利落地,焦化利润继续好转,生产积极性增加,截至 10 月 18 日当周,样本焦化厂焦炭日均产量 113.98 万吨,周环比增 1.05 万吨,焦煤需求继续改善。

后市展望

焦煤宏观驱动放缓,需求担忧仍存,一方面旺季已临近尾声,另一方面本轮政策刺激对于地产和基建的提振较为温和,短期国内支撑有限,近期焦煤主力合约或维持震荡运行,关注后续实际需求情况。

研报正文

核心观点

【焦炭】

9 月以来,央行、财政部、住建部等多部委接连出台增量刺激政策,带动焦炭期货低位快速反弹,不过随着利好逐渐在盘面兑现,本轮政策端扰动逐渐进入尾声。

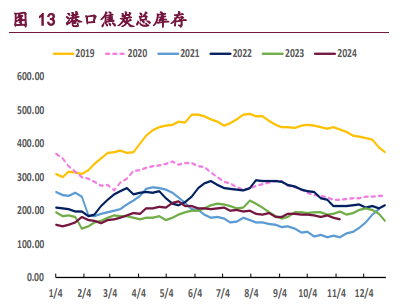

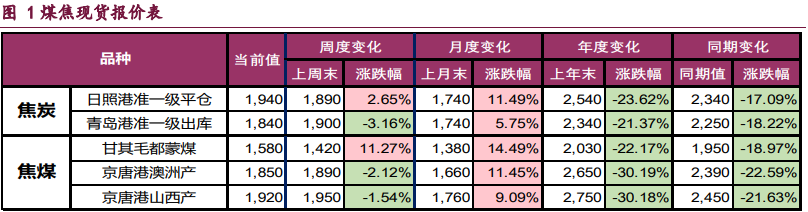

10 月 17 日,有关部门贯彻落实 9 月政治局会议对于房地产市场“止跌回稳”的要求,刺激力度有限,市场逻辑由预期回归现实,焦炭主力合约快速回调。从现货市场来看,10 月 14 日焦炭第六轮提涨顺利落地,港口准一级湿熄焦平仓价升至 1940 元/吨,对应的期货仓单成本约为 2100 元/吨。

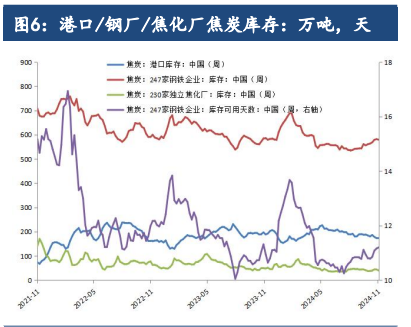

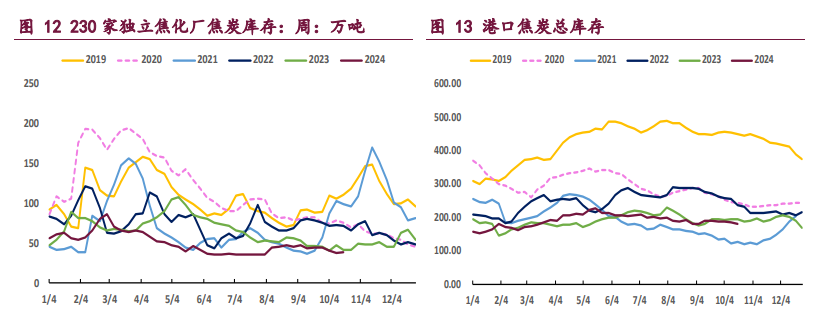

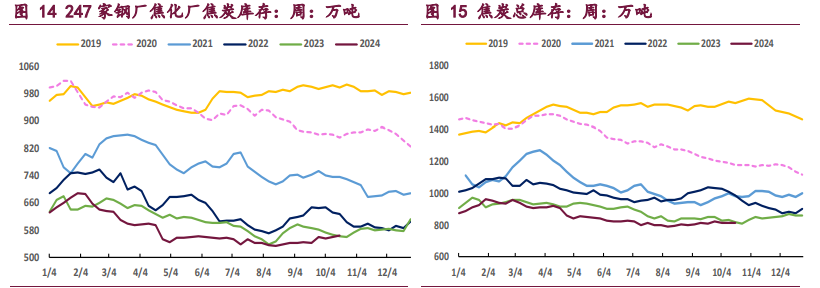

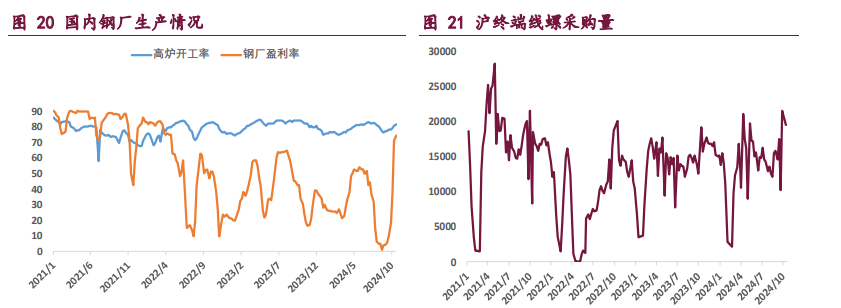

供需方面,近期焦化厂、钢厂利润均迎来好转,Mysteel 最新一期独立样本焦化厂吨焦盈利为 51 元/吨,周内焦化利润走阔 21 元/吨。247 家样本钢厂盈利率也达到 74.46%,创下年内新高。在此背景下,焦炭供需两增,基本面边际好转,截至 10 月 18 日当周,样本焦化厂焦炭日均产量 113.98 万吨,周环比增 1.05 万吨;全国 247 家钢厂铁水日均产量 234.36 万吨,周环比大幅增加 1.28 万吨。

虽然短期基本面向好,但金九银十旺季也即将结束,且黑色金属终端需求担忧仍存,期货市场情绪率先转弱。整体来看,焦炭宏观驱动放缓,需求担忧再现,短期内主力合约或维持震荡运行,重点关注后续实际需求情况。

【焦煤】

焦煤自身供需格局依然偏宽,且前期驱动期价走强的政策利好已阶段性兑现,短期内政策扰动趋缓,焦煤市场逻辑逐渐由强预期回归弱现实。

从现货市场来看,9 月下旬以来,国内焦煤线上竞拍氛围明显好转,成交价格快速上涨,而外蒙古焦煤竞拍氛围虽同样改善,但买方报价相对谨慎,尤其是 10 月中旬以后,蒙煤竞拍氛围再次转淡。截至最新一期,蒙古国 ER 公司蒙 3#精煤成交价 1090 元/吨,溢价 40 元成交。

供需方面,首先从供应端来看,国庆期间焦煤供应边际收缩,节后逐渐恢复,国内焦煤产量维持较高水平。其次需求端,焦炭第六轮涨价顺利落地,焦化利润继续好转,生产积极性增加,截至 10 月 18 日当周,样本焦化厂焦炭日均产量 113.98 万吨,周环比增 1.05 万吨,焦煤需求继续改善。需注意的是,随着冬季临近,主产区空气污染或导致焦化厂环保限产,将抑制焦煤需求季节性走弱。

综上所述,焦煤宏观驱动放缓,需求担忧仍存,一方面旺季已临近尾声,另一方面本轮政策刺激对于地产和基建的提振较为温和,短期国内支撑有限,近期焦煤主力合约或维持震荡运行,关注后续实际需求情况。

一 产业资讯

(1)LPR 迎来年内第三次调整,下降 0.25 个百分点

中国人民银行授权全国银行间同业拆借中心公布,2024 年 10 月 21 日贷款市场报价利率(LPR)为:1 年期 LPR 为 3.1%,上月为 3.35%。5 年期以上 LPR 为 3.6%,上月为 3.85%。以上 LPR 在下一次发布 LPR 之前有效。

(2)吕梁柳林市场炼焦煤线上竞拍

10 月 21 日吕梁柳林市场炼焦煤线上竞拍,价格下跌。中硫主焦煤 A13、S1.3、 V25、G75 起拍价 1300 元/吨,挂牌 4 万吨,流拍 0.2 万吨,成交均价 1302 元/ 吨,较上期 10 月 14 日跌 230 元/吨。

二 现货市场

三 期货市场

四 相关图表

五 后市研判

焦炭:9 月以来,央行、财政部、住建部等多部委接连出台增量刺激政策,带动焦炭期货低位快速反弹,不过随着利好逐渐在盘面兑现,本轮政策端扰动逐渐进入尾声。10 月 17 日,有关部门贯彻落实 9 月政治局会议对于房地产市场“止跌回稳”的要求,刺激力度有限,市场逻辑由预期回归现实,焦炭主力合约快速回调。

从现货市场来看,10 月 14 日焦炭第六轮提涨顺利落地,港口准一级湿熄焦平仓价升至 1940 元/吨,对应的期货仓单成本约为 2100 元/吨。供需方面,近期焦化厂、钢厂利润均迎来好转,Mysteel 最新一期独立样本焦化厂吨焦盈利为 51 元/吨,周内焦化利润走阔 21 元/吨。247 家样本钢厂盈利率也达到 74.46%,创下年内新高。

在此背景下,焦炭供需两增,基本面边际好转,截至 10 月 18 日当周,样本焦化厂焦炭日均产量 113.98 万吨,周环比增 1.05 万吨;全国 247 家钢厂铁水日均产量 234.36 万吨,周环比大幅增加 1.28 万吨。虽然短期基本面向好,但金九银十旺季也即将结束,且黑色金属终端需求担忧仍存,期货市场情绪率先转弱。

整体来看,焦炭宏观驱动放缓,需求担忧再现,短期内主力合约或维持震荡运行,重点关注后续实际需求情况。

焦煤:焦煤自身供需格局依然偏宽,且前期驱动期价走强的政策利好已阶段性兑现,短期内政策扰动趋缓,焦煤市场逻辑逐渐由强预期回归弱现实。从现货市场来看,9 月下旬以来,国内焦煤线上竞拍氛围明显好转,成交价格快速上涨,而外蒙古焦煤竞拍氛围虽同样改善,但买方报价相对谨慎,尤其是 10 月中旬以后,蒙煤竞拍氛围再次转淡。截至最新一期,蒙古国 ER 公司蒙 3#精煤成交价 1090 元 /吨,溢价 40 元成交。

供需方面,首先从供应端来看,国庆期间焦煤供应边际收缩,节后逐渐恢复,国内焦煤产量维持较高水平。其次需求端,焦炭第六轮涨价顺利落地,焦化利润继续好转,生产积极性增加,截至 10 月 18 日当周,样本焦化厂焦炭日均产量 113.98 万吨,周环比增 1.05 万吨,焦煤需求继续改善。需注意的是,随着冬季临近,主产区空气污染或导致焦化厂环保限产,将抑制焦煤需求季节性走弱。

综上所述,焦煤宏观驱动放缓,需求担忧仍存,一方面旺季已临近尾声,另一方面本轮政策刺激对于地产和基建的提振较为温和,短期国内支撑有限,近期焦煤主力合约或维持震荡运行,关注后续实际需求情况。