硅铁节能降碳政策影响凸显 锰硅本身交易逻辑未变

行情复盘

5月30日,硅铁期货主力合约收涨8.01%至7824.0元。

持仓量变化

5月30日收盘,硅铁期货持仓量:+92184手至282788手。

现货市场

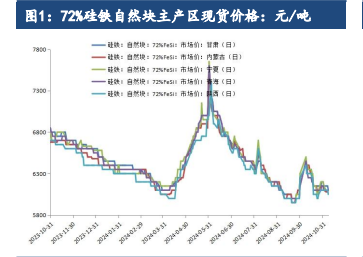

72标块报7500-7550元/吨环比涨500元/吨,多数厂家封盘不报。铁合金在线统计,5月全国在产硅铁企业共71家,在产矿热炉248台增18台,平均开工率为52.93%较4月上升4.84%,产量预计44.47万吨较4月增加4.19万吨。1-5月累计产量为218.1万吨,较去年同期减少15.04万吨,同比下降6.45%。

后市展望

节能降碳政策影响凸显,青海能效会议6月3-4号展开,短期资金效仿2021年的能控政策目标拉涨,且存在各省能效政策一波又一波的预期。目前资金已入市,低库存和供应修复缓慢以及兰炭和电价成本上移预期下,硅铁期现价格将不断走高。

研报正文

【硅铁】

【基本面分析】

1、成本端:青海、宁夏硅石到厂180-240元/吨,神府兰炭小料950-1050元/吨涨50,河北石家庄70#氧化铁皮990-1020元/吨,硅铁成本继续上移,关注兰炭能控影响的持续发酵。

2、硅铁现货:72标块报7500-7550元/吨环比涨500元/吨,多数厂家封盘不报。铁合金在线统计,5月全国在产硅铁企业共71家,在产矿热炉248台增18台,平均开工率为52.93%较4月上升4.84%,产量预计44.47万吨较4月增加4.19万吨。1-5月累计产量为218.1万吨,较去年同期减少15.04万吨,同比下降6.45%。

3、仓单变化:硅铁仓单16530张较上个交易日减少173张,预报400张较上个交易日持平,仓单和预报合计84650吨环比降865吨。

【技术分析】

文华商品指数收盘涨0.02%收在190.96,资金净流出39.33亿。硅铁主力合约收在7824,涨幅8.01%,资金流入7.4亿,增仓92184手,结算价7702。技术上,日K线收大阳线,KDJ线金叉,1小时K线支撑于60均线,突破上行。

【策略建议】

1、方向:突破向上且波动率扩大,关注资金流向。

2、策略:产业关注07合约8500-9000区间卖点价,套保需谨慎;投机关注7650支撑回调买入,带好止盈止损。

3、核心逻辑:节能降碳政策影响凸显,青海能效会议6月3-4号展开,短期资金效仿2021年的能控政策目标拉涨,且存在各省能效政策一波又一波的预期。目前资金已入市,低库存和供应修复缓慢以及兰炭和电价成本上移预期下,硅铁期现价格将不断走高。

【风险提示】宏观强预期被弱现实拖累、钢厂复产负反馈、信息不对称。

【锰硅】

【基本面分析】

1、锰矿:锰矿高位成交跟进中,天津港澳块成交70-72元/吨度,加蓬块成交68-70元/吨度,南非中铁块报55元/吨度,南非中铁粉报50元/吨度。降库提价趋势仍在,关注国外锰矿供应边际变化。

2、硅锰现货:6517硅锰北方报8600-8900元/吨现金含税出厂,南方报价8600-8700元/吨现金含税出厂,关注钢招定价抬升幅度。铁合金在线统计,5月南方川渝、湖南、云南等地硅锰在产19家,开工率44.2%环比升21.2%,产量预计98800吨环比增23400吨;北方除宁夏和内蒙外的其他产区开工率34.2%环比升7.4%,产量预计69000吨环比增9200吨,预计全国产量将站上80万吨。

3、仓单变化:硅锰仓单86439张较上一交易日增加1958张,仓单预报24407张较上一交易日减少2466张,仓单和预报554230吨环比减少2540吨,交割库存略降。

【技术分析】

文华商品指数收盘涨0.02%收在190.96,资金净流出39.33亿。黑色系品种涨跌不一,硅锰主力收盘涨2.13%收在9598,资金净流出1.23亿,日减仓15690手,结算价9640;SM01合约增仓8263手至50.4万手,资金流入放缓。技术上,日K线收小阴线,KDJ线拐头向下承压,1小时K线走强略缓,关注1小时60线支撑。

【策略建议】

1、方向:增仓动能减弱,关注资金流向。

2、策略:产业关注近月合约9000上分批小量套保,投机关注09合约9800-10000附近压力,暂时观望。

3、核心逻辑:本身交易逻辑未变,但昨天出节能降碳方案后,资金转向更有价值的品种,SM估值已经很高,除了锰矿供应尚未出现负反馈,时间的天枰在向利空倾斜,供应增加社会累库。但交易上,更多关注资金流向,增仓则大概率反弹,减仓则存在调整。

【风险提示】

south32澳块缺口难修复、硅锰供需错配时间差、信息不对称、交易政策、节能降耗政策