好环境+好故事--妖“镍”的自我修养

行情导读:今日盘中沪镍主力盘中一度涨超5%。

驱动1:美国经济软着陆+海外二次通胀+局部地缘事件多发,海外定价品种情绪偏暖

“软着陆+二次通胀”预期推动有色金属盘面上涨。一方面,大选年美国经济软着陆预期增强,按照目前候选人的主张,分析当前大财政和大产业政策或延续,增加对全球资源品的需求;另一方面,3月美国就业和通胀数据韧性,虽然降低美联储短期内降息的必要性,但大方向“预防式降息”的逻辑不变。我们不排除下半年该逻辑发生变故,但就当前视角而言,缺乏“预期差”。另外,近日局部地缘冲突多发,需要考虑事件造成的通胀/滞胀预期对大宗商品的影响,以及战略物资给工业金属带来的增量需求。领头羊“铜博士”强势突破,“锡牛”表现不俗,有色板块内品种多受联动提振。

驱动2:原料端和需求端有故事可言,镍铁、硫酸镍价格有探涨意愿

分条线来看,(1)“精炼镍—合金/电镀”条线,供需双增,其中军工合金领域需求亮眼,下游逢低采购,印尼一体化成本给到下方的参考在12万附近,不宜过低看空资源品价格底部。(2)“MHP—硫酸镍—三元电池”条线,前期受华飞MHP技改完成提升开工率影响,镍盐厂利润修复产量预期提高,硫酸镍价格有所走弱;但五一节前有补库需求,成品库存低位,硫酸镍价格预计稳中探涨。(3)“镍矿—镍铁—不锈钢”条线,斋月审批进度延缓,印尼镍矿资源暂时仍然偏紧,国内铁厂利润挤压,镍铁市场看涨情绪浓厚,现货氛围好转,“国内推动所有增发国债项目于6月底前开工建设”改善需求预期,不锈钢库存高位拐头,钢价震荡偏强。

总体上,不否认镍产业链在产能扩张和出清周期,各环节过剩逻辑仍在,但二季度需求预期尚可,下游有逢低采购意愿,成本推升或导致震荡底部抬升。

驱动3:LME库存去化,英美制裁俄罗斯金属短期支撑金属价格

4月13日,英美宣布对俄罗斯金属铜铝镍实施新的交易限制,新规定禁止伦敦金属交易所(LME)和芝加哥商业交易所(CME),接受俄罗斯新生产的金属,4月13日或之后生产的俄罗斯铝、铜和镍都属于被禁之列。当时我们分析俄镍的贸易流向和LME的库存分布结构,结合纯镍市场格局,得出“尽管此番英美制裁直接关乎仓单注册交割,但纯镍趋势性累库,制裁影响暂时偏情绪面,不会明显改变镍价的演绎路径”的结论。不过,还是提示,事件本身造成贸易摩擦成本增加,利多金属价格,短期需要防范资金借势拉涨,中长期对价格影响暂时有限。

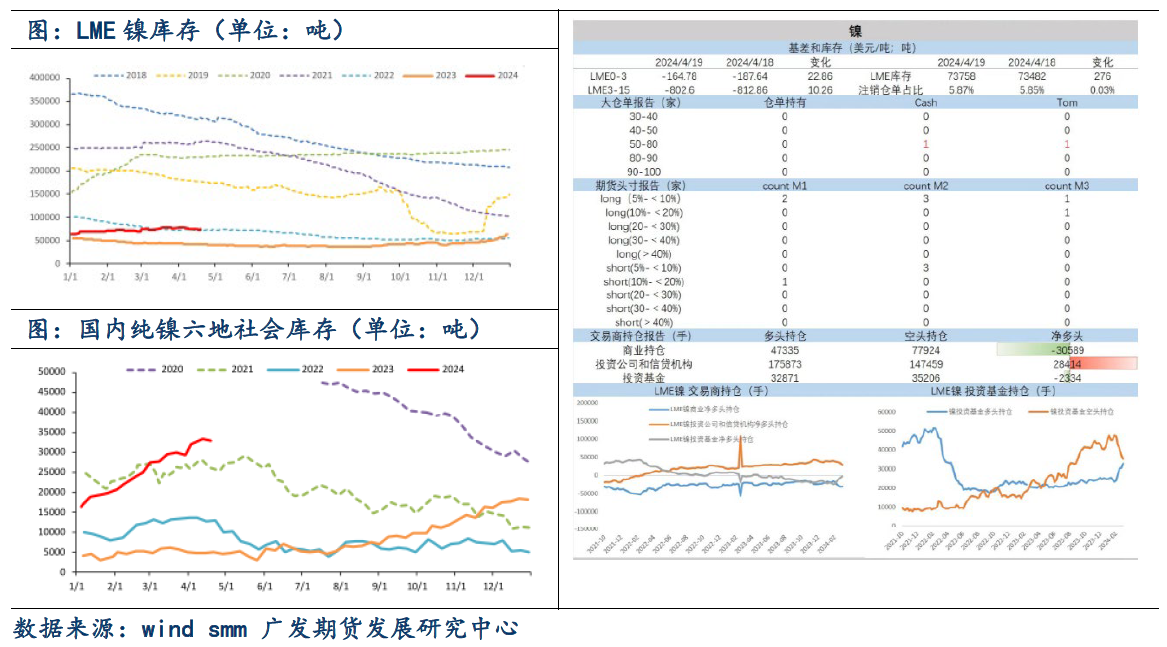

从LME的表现来看,铜铝在注销仓单占比、Cash/3M等方面迹象会更明显一些,镍相对还好。LME镍的库存从3月以来有加速去化迹象(需要跟踪),仓单集中度偏高,投资基金持仓转净多头,短期利于镍价上涨。

后市展望:

综合来看,有色板块情绪偏暖,原料和需求均有故事可言,LME库存似有加速去化迹象,镍价震荡偏强。盘面增仓上涨,主力强势突破142000阻力,向上看148000、153000附近表现。

风险提示:宏观逻辑转向风险、纯镍新增产能加速投放、印尼镍矿审批进程加速

免责声明:本报告中的信息均来源于被广发期货有限公司认为可靠的已公开资料,但广发期货对这些信息的准确性及完整性不作任何保证。在任何情况下,报告内容仅供参考,报告中的信息或所表达的意见并不构成所述品种买卖的出价或询价,投资者据此投资,风险自担。本报告的最终所有权归报告的来源机构所有,客户在接收到本报告后,应遵循报告来源机构对报告的版权规定,不得刊载或转发。