多重利空下 PX跌至上市以来新低

行情导读:7月以来PX期货整体呈现单边下跌走势。今日PX期货主力合约跌至上市以来新低,PX09盘面最大跌幅接近5%,自7月4日以来累计下跌1114元/吨,累计跌幅12.7%左右,跌幅超出市场预期。

驱动分析一:宏观偏空氛围及成本端偏弱拖累PX市场整体心态

7月以来海内外宏观情绪偏弱,日本央行加息预期导致日经指数大跌,叠加美国非农就业数据录得疫情以来最弱水平,投资者担心美国经济可能硬着陆,市场恐慌情绪加剧,全球股市跌势加剧,市场避险情绪拖累大宗商品走势。从原油来看,一方面受到宏观情绪拖累;另一方面,近期原油市场整体利空因素有所增加,美国大选的变局增加了全球环境的不确定性,成品油季节性需求旺季需求不及预期,四季度开始OPEC+部分成员国增产预期等,使油价承压明显。尽管在中东地缘升级,以及近几周EIA数据显示美国原油和汽柴油库存整体下降明显等利好提振下,油价有所反弹。但国内商品氛围持续偏弱,黑色建材板块持续新低,对国内商品心态形成拖累,国内化工品反弹不及油价,PX加工费持续压缩,至288美元/吨。

驱动分析二:PX供应维持高位,下游PTA装置检修增加,供需格局偏弱

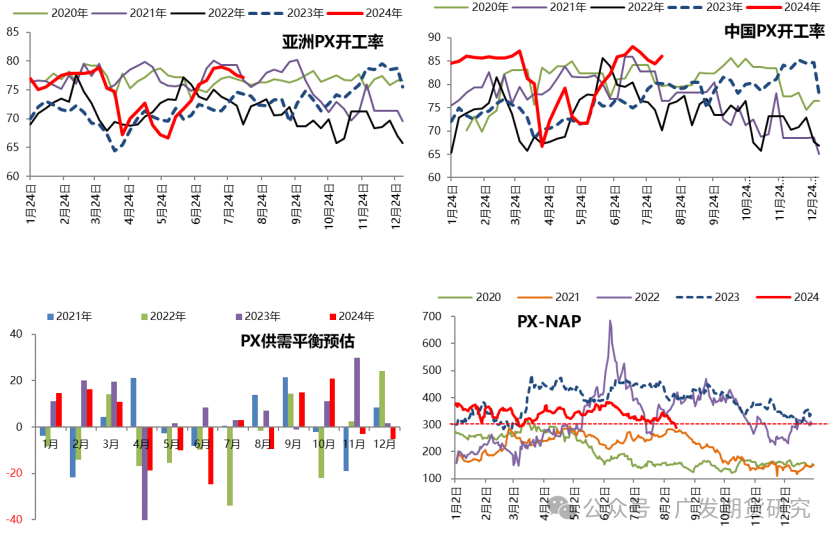

随着亚洲PX检修装置逐步重启,亚洲及国内PX负荷回升至历史高位(7月中旬,国内PX负荷提升至88.1%,亚洲PX负荷提升至79%)。近期恒逸文莱重启提负,后期金陵、FCFC、ENEOS检修完毕提负或重启。在秋检到来前,国内外PX开工将维持高位。在供应宽松格局下,个别PTA大厂出货动作增加,PX现货价格亦承压明显。需求来看,随着前期检修装置重启,PTA开工率提升至85.6%附近,开工率达到年内新高。但汉邦220万吨8月12日计划外停车,恒力石化(大连)计划8-9月对470万吨PTA装置进行年度检修,对PX需求支撑转弱。3季度PX整体存累库预期,不过也要看PTA装置检修兑现情况。

展望后市:

OPEC+7月原油超产和OPEC月报下调石油需求,近期中东地缘溢价回落,国内商品情绪仍打压市场心态,布油在83美元/桶附近承压明显,短期震荡偏弱,虽EIA数据原油超预期累库,但库欣地区库存和汽油库存仍在下降,短期原油基本面不差,关注市场宏观情绪及中东地缘变化。PX基本面来看,短期PX供应维持高位,但下游PTA检修预期增加,对PX需求支撑转弱,虽然聚酯环节在边际好转,但在油价无明显支撑及国内宏观情绪偏弱氛围下对PX提振有限。另外,PX09和TA09临近交割,交割逻辑对走势有一定影响,今天结算时开始,PTA2409将提保至10%,PX2409提保至15%,叠加市场情绪及基本面等利空因素,PX短期难有明显支撑,预计短期维持偏弱震荡走势。

中期来看,PX供需面矛盾不大,走势仍受油价、市场宏观情绪主导。三季度原油供需面良好,且随着宏观风险释放,海外宏观情绪较此前有所修复,布油在75美元/桶附近受到支撑;且金九银十传统需求旺季临近,近期聚酯环节在边际好转,预计随着终端需求好转,PX价格或受到支撑,但反弹驱动仍不足;四季度市场面临的不确定因素较多,比如美联储9月是否开启降息以及降息幅度、OPEC+是否按计划增产、中东地缘冲突的反复以及美国大选等,整体对四季度市场预期偏弱。策略上,短期观望,不建议追空,关注市场情绪、油价走势以及PX仓单注册情况。关注逢高做缩TA01加工费机会(350以上)。

免责声明:本报告中的信息均来源于被广发期货有限公司认为可靠的已公开资料,但广发期货对这些信息的准确性及完整性不作任何保证。在任何情况下,报告内容仅供参考,报告中的信息或所表达的意见并不构成所述品种买卖的出价或询价,投资者据此投资,风险自担。本报告的最终所有权归报告的来源机构所有,客户在接收到本报告后,应遵循报告来源机构对报告的版权规定,不得刊载或转发。